2023年过半,中概股赴美上市依然热度不减。

近日,萝贝智能(股票代码拟为“LOBO”)向美国***(SEC)递交招股书,拟在纳斯达克上市。公司***以4美元的价格发行220万股,拟募资880万美元。募集资金中的约50%将用于营运资金,约40%将用于生产设施的升级和扩建,约10%将用于研发。

据智通财经了解,除却经济复苏释放积极信号、推动企业上市融资之外,于3月31日起正式实施的中国***境外上市备案管理相关制度(包括《境内企业境外发行证券和上市管理试行办法》和5项配套指引)亦为赴美上市潮“添砖加瓦”。

《管理试行办法》中规定,境内企业直接和间接境外上市活动统一实施备案管理,明确境内企业直接和间接境外发行上市证券的适用情形;把应由投资者自主判断的事项交给市场,不对境外上市额外设置门槛和条件,且明确支持VIE架构企业境外上市。该举措不仅对早期境外上市融资相关制度进行了进一步优化,还表明了更为包容、开放的监管态度。

据公开数据统计,截至2023年5月29日,美股已有20家中国企业上市,占总上市公司数量比例为29%,远超去年同期;64家中国企业递交或更新招股书,6家通过SPAC上市,还有超80家中国企业正在准备排队上市。

另一方面,目前赴美上市的仍以中小企业为主。如萝贝智能募资额仅为880万美元,与整个2022年的中概股赴美IPO项目平均水平相比也处于低位。低融资额背后,做电动两轮车生意的萝贝智能究竟有几番看点?

业务“缩水” 销售费用不降反增

据公开资料披露,萝贝智能是一家位于江苏无锡的电动车制造商和销售商,公司设计、开发、制造和销售电动自行车、电动轻便摩托车、电动三轮车和电动越野四轮穿梭车,如高尔夫球车和供老年人和残疾人使用的代步车。公司亦为客户提供汽车资讯及***软件开发及设计服务,但不独立向终端用户提供车载***服务。通过利用公司在连接、多媒体交互系统和人工智能方面的前沿技术,公司将为用户提供方便、实惠和愉快的驾驶体验。

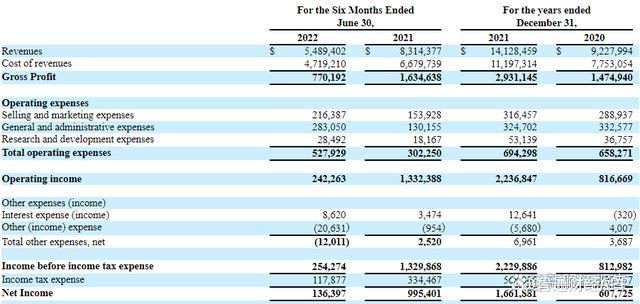

2020-2021年,公司营收分别为922.80万美元、1412.85万美元,同比增速达53%,相应的净利润分别为60.77万美元、166.19万美元;而在2021年、2022年的前6个月,公司营收分别为831.44万美元和548.94万美元,净利润分别为99.54万美元和13.64万美元。

公司的大部分收入来自电动车和配件销售。截至2022年6月30日的6个月内,公司电动车和配件销售业务的收入为499.17万美元,软件授权、开发和设计服务收入则为49.77万美元,两项业务的毛利率则分别为9%和60%。

据智通财经了解,从毛利率的变化来看,与2021年上半年相比,电动车和配件业务的毛利率从15%大幅下降到9%,软件业务的毛利率则从61%下降至60%,保持稳定。

2022年上半年,电动车和配件业务的营收同比下滑34%,主要由于疫情对长三角地区及电动自行车和电动摩托车的供应链中心天津的防控措施,且公司战略性地减少了研发和营销工作;软件相关业务营收同比下滑约38%,主要系疫情所致。

另一方面,公司收入成本的下降也间接证明了业务规模的“缩水”。截至2022年6月30日止六个月,公司收入成本从截至2021年6月30日止六个月的667.***万美元下降至471.92万美元,降幅达到29%。

2022年上半年,公司销售和营销费用有所增加,从去年同期的15.39万美元增加至21.64万美元;管理费用从去年同期的13.02万美元增加至28.31万美元。

公司在招股书中坦承,预计公司的运营费用及管理费用将在可预见的未来持续增加,以扩大业务规模,并可能因此产生净亏损。

2022年上半年,公司研发费用从去年同期的18167美元上升至28492美元。研发费用与销售费用的明显差距,或将使得投资者对公司是否“重营销轻研发”心存疑虑。

在零售渠道方面,萝贝以经销商模式为主,截至2022年11月30日,公司在中国拥有163家国内经销商,在全球拥有36家国外经销商。公司通过第三方物流服务商帮助运送线上直销订单与部分海外订单。

较高的应收账款余额可能会对公司的财务状况与现金流产生不利影响。截至2022年6月30日和2021年6月30日,公司的应收账款净余额分别为105.27万美元和140.83万美元。截至2022年6月30日,公司拥有现金和现金等价物40万美元,总营运资本为275.89万美元。

新增长点难寻,电动车市场“僧多粥少”?

“双碳”战略目标加持下,新能源浪潮正方兴未艾。然而比起新能源汽车赛道的火热,在两轮电动车、三轮电动车领域则显得“冷静”得多。

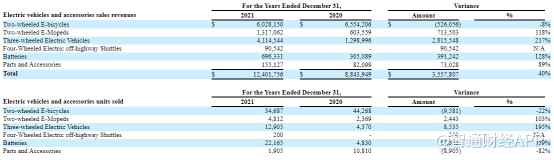

从萝贝智能的产品收入结构来看,2021年全年,公司电动两轮自行车收入为603万美元,电动两轮摩托车收入为132万美元,电动三轮车收入为411万美元,三者在收入占比中占超九成。其余如四轮电动越野车、电池等产品收入规模较小,可忽略不计。

其中,电动两轮摩托车营收翻番,电动三轮车收入则超过去年同期的三倍,均录得显著增长,而收入占比最大的电动两轮自行车反而略有下降。

而从产品销量来看,三类主力产品也呈现出类似的变化趋势。电动两轮自行车销量为34687辆,同比有所下降,电动两轮摩托车销量为4812辆,电动三轮车销量为12905辆,均大幅上涨。另外,四轮电动越野车于2021年开始销售,首年销量为200辆。

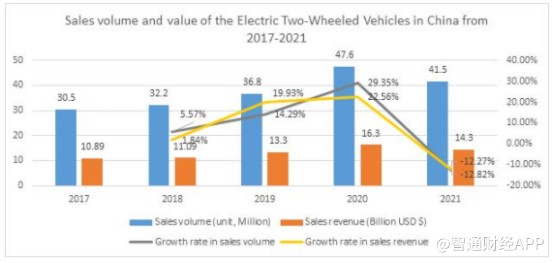

将视角放宽到行业层面,萝贝电动两轮车的下滑与行业整体趋势相符合:据中国电动车协会数据,2021年中国电动两轮车的总销售收入与销量均明显下跌,录得约12%的同比跌幅。

据智通财经了解,经过近三十年的发展,目前国内的两轮电动车行业已步入成熟期,行业同质化、低价竞争的趋势逐渐凸显。随着2019年新国标落地促进行业规范化、高质量发展,“马太效应”将使得市场集中度进一步提升。

目前,行业内呈现由龙头企业领先的双寡头格局,2021年领先龙头企业电动两轮车的销量约在千万台上下,销售收入则在100亿元-300亿元区间。

以萝贝的业务规模,在日益内卷的市场中恐难获得稳定的竞争优势,因此公司一方面转向智能化、绿色低碳化产品研发,宣布进军智能电动两轮车行业;一方面拓宽产品矩阵,在电动两轮摩托车、电动三轮车方面录得喜人增长。

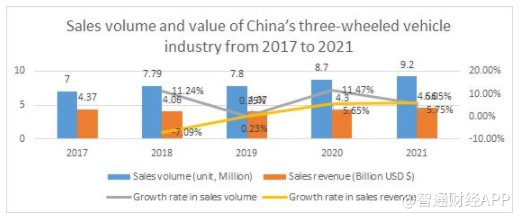

从市场层面来看,2017-2021年间,中国三轮电动车的销售额与销量双双稳步增长,2017年三轮车的销售额约为43.7亿美元,2021年为46.7亿美元,年复合增长率约为1.17%;销量从2017年的700万辆增加到2021年的821万辆,复合年增长率约为3.2%。与此同时,随着电动化趋势日益流行,燃油发动机三轮车从2017年30%的市场份额下降到2021年的12%。

由于疫情防控中公共交通减少,低速、灵活的电动三轮车既可以用于农业,又能够满足城镇出行及物流最后一公里配送,自2020年起电动三轮车需求量逆势回升,产销量同步增长。

而在电动三轮车这一细分领域,市场也日渐呈现出“僧多粥少”的局面。不仅有台铃、爱玛等电动两轮企业跨界入局,传统车企在业绩压力下,也正推出新能源低速电动车以寻找新的增长点。

纵观业务基本面,市场已成“红海”的大势下,研发费用的低投入或将成为制约萝贝智能业绩进一步增长的瓶颈,而在更具有潜力的新能源、智能化与车载***等板块,公司也难言竞争优势。在获得投资者青睐之前,萝贝的IPO故事还缺点“打磨”。