卓创资讯研究院研究员刘舜心

导语:5月聚烯烃价格指数受到供给压力和成本支撑减弱影响,呈现宽幅下行态势,进入5月末,成本阶段性反弹,聚烯烃价格指数窄幅震荡,后续6至8月预计价格重心变化幅度不大,主因在于新增产能较少,成本端无主流矛盾的条件下窄幅上涨。

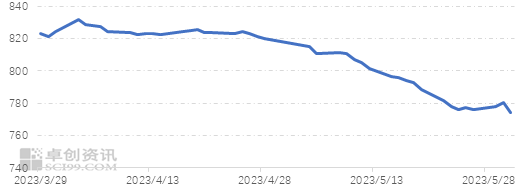

5月聚烯烃价格指数并没有延续4月中下旬的微幅震荡趋势,而是整体表现为宽幅下跌后小幅回弹继续下跌的走势。具体表现来看,5月上中旬,聚烯烃行业受到供给增强,需求及需求预期减弱影响,聚烯烃价格指数从月初的814.95跌至5月23日的778.13。5月下旬成本托底作用显现,价格向下驱动减弱,聚烯烃价格指数回弹至780.47后又下探至774.18。

图1 2023年4月至5月聚烯烃价格指数

数据来源:卓创资讯

供给:产能和进口扩张成为供给增长的核心原因

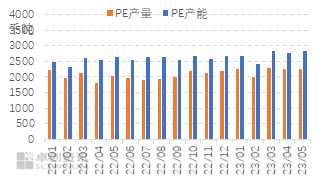

首先从供应角度来看,5月我国PP和PE供应均有所增加,对于产量,PP月度产量环比增长6.4万吨至259.65万吨,PE微幅增长0.07万吨至226.48万吨。虽然两种产品由于利润不佳叠加传统需求淡季的来临导致检修损失量较4月均有提升,并且开工负荷率均有所下降,但是在5月仍有部分聚烯烃产能顺利投产导致了产量整体有所上升,其中,PP产能增长约120万吨,PE产能增长约55万吨。

图2 2022年至今PP的产能和产量

图3 2022年至今PE的产能和产量

数据来源:卓创资讯 数据来源:卓创资讯

对于聚烯烃供应的另一部分进口,4月的PP和PE均较3月有一定程度的下降,从海关总署最新公布的5月初级形状的塑料进口数量来看,上升了7.8%至214.7万吨,侧面反应聚烯烃进口较4月有所上升。因此,产量和进口双增导致了我国5月的聚烯烃供应增量。

需求:库存压力尚可,但需求有所下滑

对于需求,当前处于烯烃的传统消费淡季,企业4月主动去库存作用显现,从社会库存和贸易商库存来看,5月库存压力不大,处于中等水平。分开来看,对于PE其下游开工率同比需求变化不大,环比有一定跌幅,PP其下游开工率环比走弱明显。

从几个PP最大的下游BOPP、塑编、注塑的开工率来看均有1至7个百分点不同程度的环比下降。其最终下游涉及家电外包装、家电外壳、房地产所需管材、汽车外壳、汽车灯具等等,因此PP需求和这三大类行业有一定相关性。从家电来看:电视、冰箱、空调等终端商品4月产量均表现为环比下降,降幅为7.9%、18.6%和11.7%。房地产行业进入一个相对成熟的发展阶段,新开工面积以及房地产投资累计同比等数据展现出磨底特征,5月百城新建住宅价格表现为环比下跌0.01%。汽车行业虽然前期压抑的需求得到释放,5月产销表现环比上升9.4%和10.3%,但是需求释放仍显不足,难以带动整个聚烯烃需求。

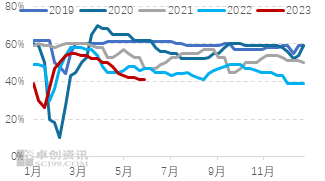

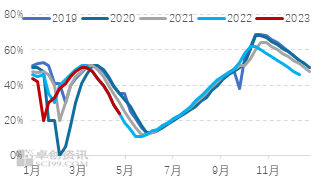

图3 近5年塑编开工率

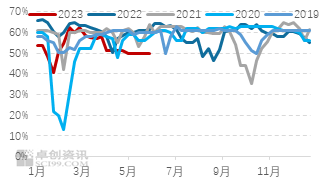

图4 近5年BOPP开工率

数据来源:卓创资讯 数据来源:卓创资讯

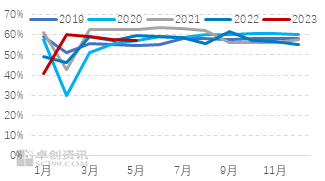

对于PE,本身主要需求还是膜类,目前已经进入传统的农膜需求淡季,距离旺季还有一定时间距离,因此PE下游的PE膜和农膜开工率均有环比下降,尤其是农膜环比下降显著,高达19个百分点,同比微幅下降1至2个百分点,总体呈现淡季偏淡的局面。

图5 近5年农膜开工率

图6 近5年PE膜开工率

数据来源:卓创资讯 数据来源:卓创资讯

成本:原油价格下滑,导致聚烯烃市场承压

对于成本端,WTI原油主力合约5月均价较4月下降10%至71.43美元/桶,一方面原因是市场对全球经济前景感到担忧,从而影响全球石油需求,另一方面,美国债务上限危机可能带来的影响令石油市场承压。在当前聚烯烃行业利润平均值处于盈亏平衡线的背景之下,原油价格对于聚烯烃价格走势指引作用明显,也因此导致了聚烯烃成本的托底重心向下,传导至聚烯烃价格指数下跌。

展望未来,从对当前聚烯烃市场指引作用明显的原油端分析,中短期之内尚没有明显的利多或利空***发酵的迹象,当前美国债务问题得到缓解,在加息暂缓和供需层面减产政策继续令市场波动,无主流矛盾的背景下,根据卓创资讯国际能源研究中心结论,6、7、8月WTI或震荡上行,但是上升空间有限,难以对聚烯烃市场产生趋势性影响。从基本面角度分析,影响供给最大的因素还是新增产能,根据卓创资讯统计,3个月内,PP较为确定的新投产产能为60万吨,其余投产***均以观望和考量利润率来决定投产时间,但是进入季节性检修季,或对冲掉部分新增产能压力;PE暂时并没有投产***,但预计检修***足以对冲掉淡季的需求量。总体看聚烯烃供应端变化不大,而需求端依旧处于传统的需求淡季,供需格局预计没有明显变化。综合来看,聚烯烃市场在9月之前预计呈现区间震荡走势,价格重心或难有明显变化。