智通财经注意到,投资者正在买入看涨期权,因为他们准备迎接美联储的一项关键决定,该决定将决定2023年下半年股市的基调。

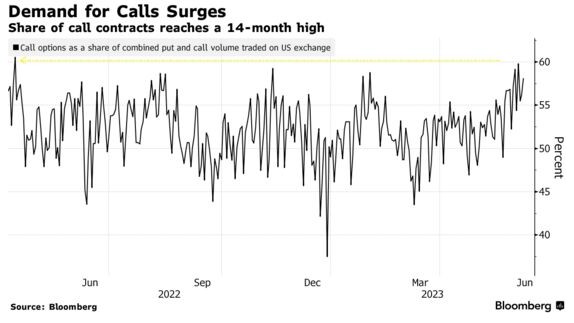

上周美国***的期权交易一度显示出14个月来最大的看涨倾向。如果牛市被证明具有弹性,使用看涨期权可以让投资者抓住上行空间,同时仍保持防御,因为他们对美联储本周可能就其政策路径发出的信号持谨慎态度。

预计美联储将在本周暂停紧缩政策,这将是15个月来的首次。然而,风险在于,经济的弹性使通胀率居高不下,促使官员们最早在下个月再次加息,或者在更长时间内保持借贷成本高企。这可能会给对利率敏感的大型科技股带来压力,这些股一直是市场上涨的关键。

这一切都使得美联储的这一决定以及美联储***鲍威尔随后的言论对投资者今年剩余时间的仓位至关重要。周二公布的消费者价格指数(CPI)数据也具有更重要的意义,因为通胀回落的迹象可能提振股市,包括与经济健康状况密切相关的银行和小盘股。

LPL Financial首席全球策略师Quincy Kro***y表示:“总会有一堵担忧之墙,但从历史上看,股市会在经济好转之前看到更好的前景。”“如果我们看到投资者对小盘股和金融股的兴趣增加,这将是一个明显的迹象,表明投资者对经济的走向更加放心。”

标准普尔500指数徘徊在4300点附近——这大约是8月份达到的2022年下半年的峰值——交易员们正转向廉价的看涨期权。这些合约给予在规定时间内以规定价格购买标的资产的权利,而不是义务。

Stifel Nicolaus & Co.股票衍生品策略主管Brian Donlin表示,他们可能会在卖出标的证券的同时这么做。这样做既能释放现金,又能让他们从股市上涨中获益。

Donlin表示,交易员正在“降低投资组合中的风险,同时保持有针对性的上行空间。”“看涨期权更便宜,风险也很小。”

这种被称为股票置换交易的方法导致看涨期权交易量上涨。上周,从个股到基准指数,看涨期权交易量一度占美国***看跌期权和看涨期权总成交量的60%。

数据显示,这是自去年4月以来的最高水平。期权交易可以让投资者抓住任何上行空间,同时保持某种程度上的防御姿态,因为如果股市上涨的强势消退,抛售看涨期权比抛售股票更便宜。

在保持有针对性的股票敞口的同时降低投资组合风险的举措很容易理解,因为人们担心标普500指数从10月份的低点上涨了20%——达到了牛市的定义——可能会使该指数过度扩张。

至少有一位交易员似乎在为未来的剧烈波动做准备。周四,一名投资者买入约10万份VIX看涨期权,***该指数在7月中旬将超过23。华尔街的主要恐惧指数自3月份以来一直没有这么高,上周五收于14以下。

有一种观点认为,个股特有的因素最近发挥了更大的影响,超过了对宏观经济的担忧。主要证据是,衡量标普500指数成分股三个月后预期相关性的指标上周跌至2018年以来的水平。通常情况下,当经济担忧成为主要驱动因素时,股市的相关性会增强,而不是减弱。

这对投资者来说是个好消息,因为他们担心,近来标普500指数的大部分涨幅是由少数几家科技股推动的。能源和材料等周期性股本月的涨幅超过了科技股,这对希望涨势扩大的多头来说是个好兆头。

Interactive Brokers首席策略师Steve Sosnick表示,“人们非常乐观地认为,我们正在摆脱由六、七家大型公司主导的牛市。”“更广泛的反弹才是更有力的反弹。”