作者| 阿伦、于振北 出品 |消费金融频道

一个词来形容的2023年一季度的消费金融行业的现状,那就是“内卷“。

我们以老四家“奇乐拍赢”四家美股上市金融科技公司为代表进行分析,总结来说,奇富稳头三重降,乐信回血恢复并且余额规模首次突破1000亿、信也拍拍贷收缩、小赢科技狂飙。

2023年开始,助贷行业内卷加剧,呈现几个新特点:

一是资金价格“开卷”,目前全国性资金价格从年前的7%左右降至6.5%,甚至有个别更低。直销银行、民营银行、地方性城市商业银行、农商行等更是无下线的开启“价格战”,比如乐信对接的资金价格从去年同期的8.2%,降至当前的6.6%。

二是卷对客定价,奇富科技、信也拍拍贷2023年一季度撮合的借款利率均已在以内年化24%以内,头部平台继续下探对客定价。主要原因有三:

1.监管导向利率下行;

2.各家平台的信贷产品差异化不明显,用户对品牌的信赖度一般,更关注价格和便捷性;

3.银行***可投放渠道受限,纷纷进场抢占个人消费***市场,在24%以内客群里相互“内卷”。目前中小平台在今年对客定价竟然逆势增长。

三是卷授信额度,目前各家新客户增长乏力,频繁且大幅度的提额成为行业的常态,你敢给10万授信额度,我就给客户20万授信额度,行业新流量见顶,规模增长发力,现在更像是在存量博弈阶段,这种玩法短期可行,长期风险加剧。

四是卷流量和获客,头部平台获客平缓,中小平台逆势获新。当前头部平台主要靠老客户的复购支持业务规模,但中小平台今年却加大对36%客户的信贷投放,或许是6月前最后的疯狂,毕竟窗口期不会一直在,24%以上资产客诉和整改压力增加。

当前各家助贷平台的战略目标趋同:俗话说“广积粮、高筑墙”,已经从争取最大的市场份额,转移到巩固市场份额,同时降低各要素成本的同时实现规模经济,提高投资报酬率,加大分红落袋为安。

经营业绩方面

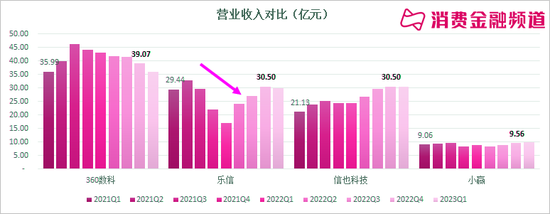

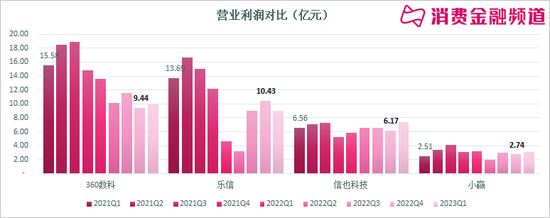

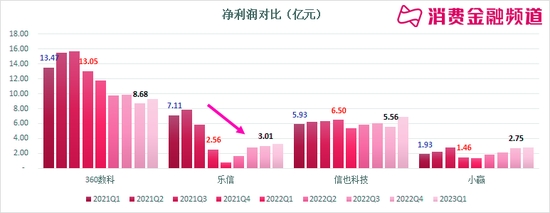

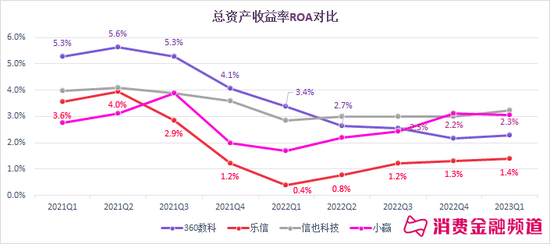

在各家平台的财务稳健性方面,奇富360数科和信也拍拍贷的整体财务情况,远远好于大量助贷平台。

需要关注的是奇富(360数科)的营业收入、营业利润和净利润的三重下降,虽然下跌趋势收拢,但是行业龙头具有代表性, 360数科的对外解释导致的营业收入下降的原因有“平均内部收益率的下降(对客定价下降)、较短的平均期限,以及提前还款费率调整(减免费率)”等。

乐信的营业收入、营业利润和净利润在逐步“回血”,但反弹是无法从一个季度就能出现转折的。需要注意的是乐信营业收入包括全额法确认的电商销售收入,导致营业收入会出现“通胀”,不可以直接与其他主要以助贷业务为主的平台进行对比。比如阿里巴巴和京东的营业收入不能直接对比。

信也拍拍贷的业绩表现良好,但是这主要是来自于之前业务的隐藏利润,随着定价下调,风险上升,对拍拍贷二三季度的业绩表现才能体现出真正业绩趋势。

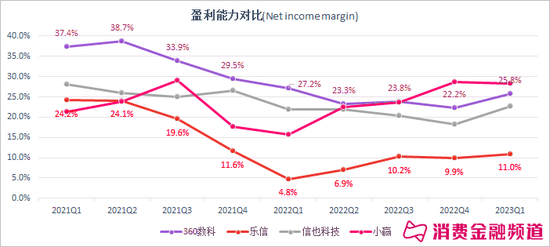

小赢科技的营收、净利双增,盈利能力甚至超过了头部机构,其主要原因是利润大头来源于高定价资产的丰厚收益,这块业务的持续力,是小赢科技财务绩优的关键要素。

对此,小赢科技创始人、首席执行官兼董事长唐越表示:“我们非常高兴能在2023年有一个好的开端。在第一季度,公司实现了稳健的运营和财务表现,撮合***额符合我们的指导意见,净收入同比和环比都稳步增长。我们的净利润也有了很好的改善。”

受行业对客定价水平的持续下降,比如奇富(360科技)、信也拍拍贷2023年一季度撮合的借款利率均已在以内年化24%以内,行业高盈利阶段过去,资产收益率下降趋势明显,一季度行业主要靠规模增长、催收回款率改善,需要特别说明的是近期的催收行业***频发或许导致二季度部分平台风险上升,以及风险压降带来整体利润情况的止跌以及后期的微微上升。

总结下,各家平台的盈利能力都在轻微恢复,下行趋势得到止跌微升,利润水平趋同,个别平台依靠擦边的高定价取得了超额收益,但是可持续时间值得再关注,同时会受到6月末监管整改的截止日期的影响。

定价方面

除部分中小平台擦边高定价36%业务外,主流助贷机构的2023年一季度的平均对客综合定价已经下移至24%左右,甚至部分头部助贷机构的对客定价已经降至20%以内。

比如奇富(360科技)、信也拍拍贷2023年一季度撮合的借款利率均已在以内年化24%以内,乐信和小赢的2023年一季度撮合的借款加权综合利率年化24%+,部分中小平台的定价竟然进一步上升至年化30%以上,进一步抢占高定价客群。

此外,许多助贷平台的会员费等额外收费模式被诟病已久,看似规模虚胖、利润高,但令同业羡慕的高增长业绩都是违规灰色收入,在金融消保纳入国家金融监督管理总局后,不排除会出现监管高度严打的监管风险。可能只需要一个星星之火的***,就可使其***。

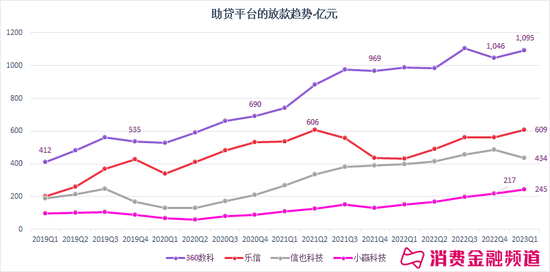

规模方面

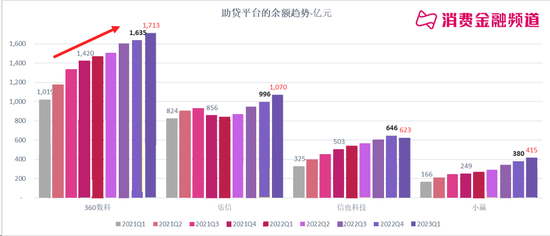

奇富360数科以整体余额规模分别为1713亿处于行业领先地位,乐信首次突破1000亿规模至1070亿;信也拍拍贷环比轻微收缩至623亿,主要是一季度收紧了流量投放,营销费用减少约1亿元,小赢科技则呈现黑马狂飙之势至415亿。

乐信,经历一系列人事、降本增效、获客和风控大幅调整后,终于止跌回升至1070亿;

信也拍拍贷虽然国内业务收缩至613亿,海外业务的却是突飞猛进,拍拍贷的印尼等海外业务增长迅速,余额增长至9.55亿元,如下图所示。

信也科技一季度国际业务收入为4.47亿元人民币,同比增长165.9%,占当季公司总收入的14.7%。

同时信也拍拍贷把蚂蚁国际原CRO顾鸣请回来担任其印尼CEO,信也印尼业务公司品牌名为“AdaKami”,于2019年12月获得印尼金融服务管理局(OJK)颁发的金融借贷机构许可证(持牌金融机构),AdaKami在印尼的整体规模可以排到前三名。

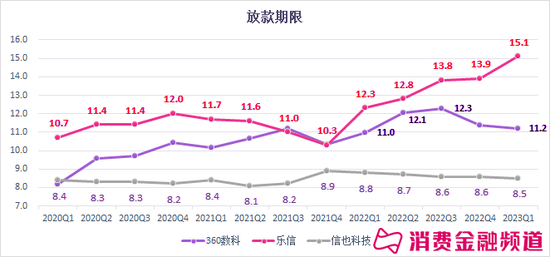

期限和件均方面

各家平台在此方面的整体趋势是提升客户额度、提高客户余额留存。

一是期限:乐信大幅拉升放款期限,超过12个月的资产变多;奇富360数科大盘的平均放款期限回落至12个月左右;

二是件均户均:整体呈上升趋势,与对客综合定价下降和客户资质提升有关,新客增长乏力,规模不能跌,只能提额了。

逾期率方面

概率一句话为“存量资产风险进一步上升,新增资产风险略有改善”。

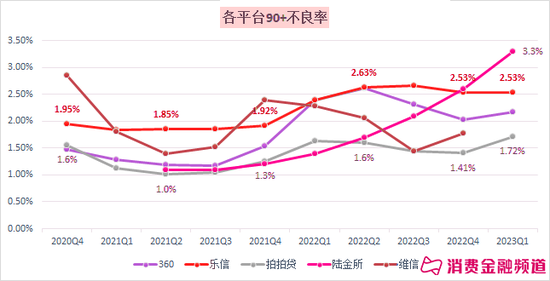

部分平台风险震荡上升,处于自疫情以来的风险高位,其中陆金所控股和乐信的存量资产90+逾期率略高,陆金所控股是因为底层资产主要是小微信贷资产,受疫情影响较大;乐信存量资产风险略高。

最后总结一下,今年开年以来行业高管变动较多,除了行业增长放缓,内卷增加外,也有一个点是上层股东持续现金分红,比比如奇富科技董事会决议通过了新的现金分红政策,将之前15~20%(季度)的分红比例提高到20~30%(半年度),去年总共现金分红11.13 亿,奇富CEO吴海生等高层分的盆满钵满,中层和下层并没有喝到什么汤。实话说,牛马也需要吃草,内卷同时也请给中下层剩点草根。

把脉未来几个季度的趋势,一是消费者信贷需求不足,失业率持续走高,合规整改不断,行业经历诸多挑战。还未完成年利率24%定价切换的机构需要加油了;二是息费和催收是客诉的两大重灾区,金融消费者权益保护将是后面的重点工作;三是存量资产风险上升,加上定价调整导致盈利空间的下降,小微和海外等新业务还难以扛起营收主力的重任。

既然无法躺平,那就撸起加油干!