来源:望京博格

最近直播的时候,总是有弹幕问:

“新能源车行业未来如何看,有啥基金值得配置呢?”

今天博格就跟大家唠唠这个话题。

一、新能源车,值得配置

博格的基金配置偏向高端制造,具体包含国防军工、生物医药、半导体芯片、信创游戏、新能源、恒生科技等。

由于博格在2021年底【止盈过一次】新能源车,虽在2022年底补回一部分仓位,但是新能源配置仍然偏低。

新能源车指数近一年持续回调,累计调整幅度-37.5%左右。目前,新能源车指数当前市盈率仅为21倍左右,也算是处于历史底部了。

关于新能源车“产能过剩”、“价格战”等各种标题党新闻,似乎让投资者们觉得新能源车行业没啥希望了,处于“估值处于底部”新能源车基金也没有啥配置价值了。

实际情况的确这样吗?

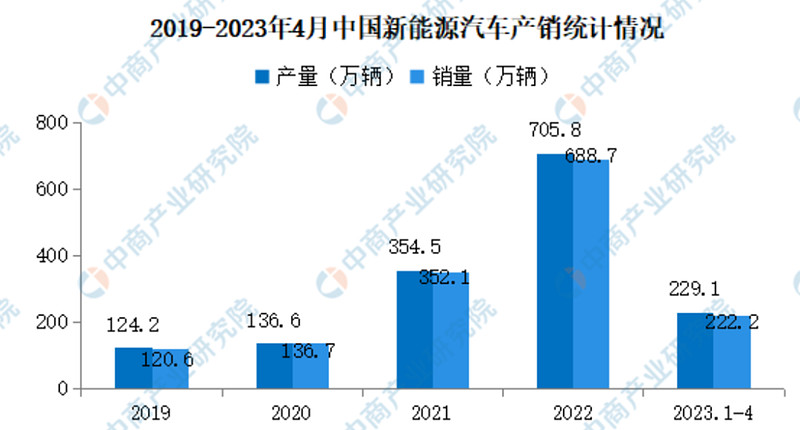

博格查了一下数据,最近几年新能源车产销量一直保持快速增长,国产品牌市场占有率更是逐年提高。根据最新数据,比亚迪5月份24.02万辆的销量刷新了单月销量纪录,前五个月已经超过100万辆,另外2023年前五个月新能车产销量接近300万辆,渗透率更是高达33%,意味着每卖出100辆新车,其中有33辆是新能车。

同时,政策对新能源汽车产业发展的支持力度进一步加大,尤其是新能源汽车下乡的政策频出,广阔的下沉市场将成为推动新能源汽车产业发展的政策着力点。

当前的新能源车,符合博格“选择最具潜力行业,在低估时候买入”的投资逻辑,所以博格准备加仓新能源车概念的基金。

二、新能源车标的选择

接着有人一定会问:

“如何选择新能源车概念的基金呢?”

关于新能源车行业投资有两个选择:行业指数基金与行业主动基金,前者的目标是跟踪指数,后者的目标是创造超额收益。

按博格选择基金的逻辑,如果有持续可以创造超额收益的行业主动基金,直接选择行业主动基金,否则就要选择行业指数基金了。

市场上投资新能源车主题主动基金还是比较多的,大家知名的那几个规模都比较大了,很难再搞出来超额收益了。

博格把数据翻来覆去发现了华夏新能源车龙头(A类013395、C类013396)

关键是这个规模适中(2023年一季报规模11.2亿元),同时超额收益显著。

华夏新能源车龙头业绩基准,就是中证新能源汽车产业指数(简称:新能源车),这个基金从2021年9月份成立之后,持续跑新能源车指数,累计超额收益为28.36%(PS:期间华夏新能源车龙头净值涨跌幅-10.26,新能源车指数涨跌幅-38.62%)。

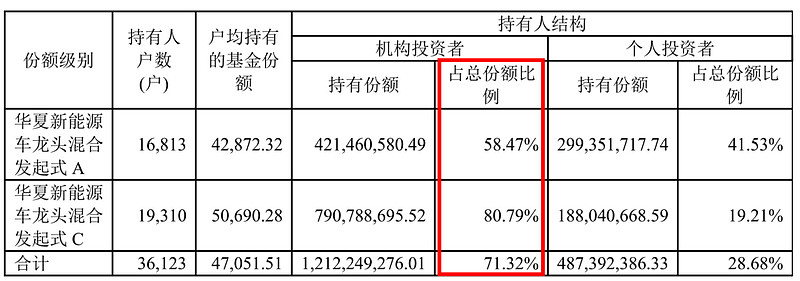

作为基金投资的“老司机”,博格又多看了一眼,华夏新能源车龙头的持有人结构,根据2022年年报数据显示,机构投资者持有该基金所有份额的71.32%,说明(比较挑剔的)机构投资者们,对于华夏新能源车龙头获取超额收益的能力还是非常认可。

最近几个月,新能源车走势比一般,博格估计这些机构投资者在这个基金业没赚到钱。如***格抄底了这个基金,岂不是抄底了这些机构投资者?

三、继续深度调研

在锁定华夏新能源车龙头之后,博格还要继续深度调研(包括参加基金经理线上路演),总结如下:

(1)有制造业背景:华夏新能源车龙头基金经理杨宇,曾任中航工业成都飞机设计研究所工程师,熟悉国防军工的投资者应该知道,J20就是“成飞”设计的。杨宇2017年加入华夏基金,从研究员做起,再后来就成为基金经理。按博格的理解,有制造业背景基金经理对于行业发展逻辑理解地更深刻。

(2)实事求是的态度:在路演的时候,杨宇说:“中国人做不出来的就是高科技,中国人能做出来的就是制造业,这个逻辑很不正确!” 这句话给博格印象比较深刻。

在整个新能源行业,我们国家产业链是领先的,并不代表在过去我们就是领先,或者未来始终是领先。

(3)赚企业成长的钱更靠谱:新能源车行业上市公司一季报出来之后,让整个新能源车行业投资变得更简单了。行业竞争会加速的结果就是,龙头企业通过技术领先与管理领先建立优势竞争地位,这些都会反映到企业盈利上来。华夏新能源车龙头一季报披露重仓股如下:

宁德时代:2023年一季度实现营业收入890.4亿元,同比增长82.9%,实现归母净利润98.2亿元,同比增长558.0%。;

璞泰来:2023年第一季度实现总收入36.99亿元,同比增长18.16%,归母净利润7.02亿元,同比增长10.26%;

祥鑫科技:2023年第一季度实现营收11.49亿元,同比+52.7%,实现扣非归母净利润0.79亿元,同比+170.8%。

……

华夏新能源车龙头的重仓股基本上都是新能源车产业链上的佼佼者。

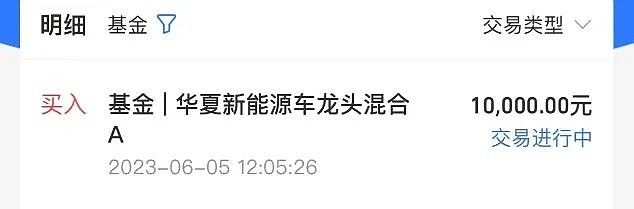

看新闻说,杨宇再次自购100万元华夏新能源车龙头(累计自购200万元)。博格目前新能源车仓位较轻,估值便宜的时候买,亏也亏不了多少,赚可就赚笔大的。

所以就心动不如行动,直接抄底机构重仓的基金。$宁德时代(SZ300750)$$华夏新能源车龙头混合发起式A(F013395)$$华夏新能源车龙头混合发起式C(F013396)$