来源:第一财经

上周国际市场风云变幻,欧央行政策利率升至纪录新高,ARM上市引发关注。

市场方面,美股涨跌互现,道指周涨0.12%,纳指周跌0.39%,标普500指数周跌0.16%。欧洲三大股指表现不俗,英国富时100指数周涨3.12%,德国DAX 30指数周涨0.***%,法国CAC 40指数周涨1.91%。

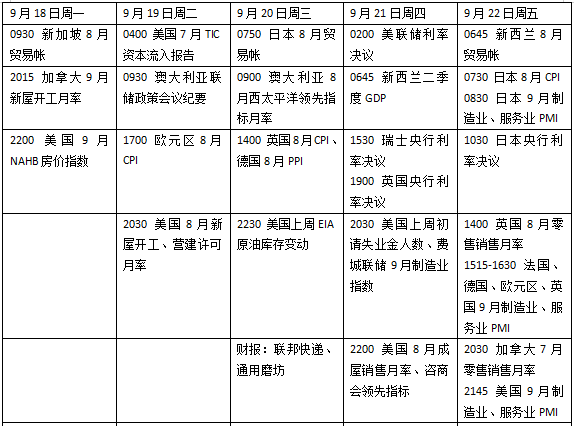

本周将迎来央行超级周,主要大行中美联储和日本央行料按兵不动,关注日本央行潜在转向信号,瑞士、挪威、瑞典央行或继续加息。数据方面,欧美将公布9月***购经理人指数(PMI),聚焦经济降温是否进一步扩散。美国***停摆及美国汽车工人******也值得重点关注,微软秋季发布会看点颇多。

美联储料按兵不动

如果美国国会无法及时达成协议,美国联邦***9月30日之后部分停摆将无法避免。众议院议长麦卡锡(KevinMcCarthy)上周向共和党同僚提出了一项短期资金法案的想法,以保障***正常运行。然而现实情况是,目前各方还没有就这一举措达成共识,一些众议院共和党人正在寻求削减下一财年的支出目标。

美联储议息会议将召开。市场认为加息的可能性几乎为零,美联储预计在***取下一步行动之前,将保持耐心并审核即将到来的数据表现。因此,焦点很可能来自最新的经济和“点阵图”中的利率预测。具体而言,美联储会如何调整经济和劳动力指标,会继续发出年内再次加息的信号吗?

9月PMI数据值得关注,最新纽约联储数据显示制造业有反弹迹象,而经济支柱服务业能否稳定在荣枯线上成为商业活动强度的关键。同时美国将更新8月新屋开工、营建许可和成屋销售数据,虽然抵押***利率持续居高不下,房地产市场整体正在趋于稳定。投资者也将继续关注初请失业金人数指标的变化,寻找劳动力市场松动的线索。

美国汽车工人联合会针对美国三大汽车制造商福特汽车、通用汽车和Stellantis的***行动已经开始。一些分析人士担心,这可能会推高汽车价格,为今年夏天开始重新出现的通胀压力增加更多燃料,同时加剧人们对其对美国整体经济影响的担忧,需适当留意***最新进展。

微软将在当地时间周四举行秋季特别活动,除了Surface系列的硬件更新外,最受关注的是微软在AI领域的产品落地。有报道称,搭载AI的Windows 11操作系统有望在未来几周内推送,而备受瞩目的Microsoft 365 Copilot也有亮相的机会。

财报方面,本周值得关注的企业是联邦快递和通用磨坊,交通运输业是美国经济的重要风向标,而***日季的消费前景也将考验经济韧性。

原油与黄金

由于对供应紧张的持续担忧,国际油价连续第三周上涨,并刷新年内新高。WTI原油近月合约周涨3.73%,报90.73美元/桶,布伦特原油近月合约周涨3.62%,报93.93美元/桶。

DTN高级市场分析师文森特(Troy Vincent)表示,石油供应赤字预计将持续数月,因为最近炼油厂的停产限制了产品供应,以及沙特自愿减产的延长,都有助于推高原油价格,使其超过一些关键的技术阻力水平。“不过,随着美元接近今年高点,各国央行继续加息或将利率保持在历史高位。当我们进入第四季度,需求应该会开始放缓。”他说。

OANDA高级市场分析师莫亚(Edward Moya)认为,油价距离挑战100美元并不遥远,“当然这不是单向交易,因为前景的短期风险可能会改变消费者的看法和态度。石油市场将在一段时间内保持紧张,我们可能需要看到一种新的催化剂,将价格推至三位数。”

国际金价在周中触及三周低点后回升,市场继续评估美联储政策前景。纽约商品***9月交割的COMEX黄金期货合约周涨0.28%,报1923.70美元/盎司。

上周通胀数据公布后,美联储按兵不动成为市场一致预期。Kinesis Money市场分析师罗琳(Rupert Rowling)表示:“黄金探底回升得益于美元的小幅走弱。美元与黄金的关系呈负相关,因为黄金主要以美元计价。”

Exinity Group首席市场分析师谭(Han Tan)认为,美联储会议的鹰派基调可能是黄金重新进入1900美元以下领域的导火索,“然而,如果政策声明或市场从美联储***鲍威尔的新闻发布会中推断出鸽派的线索,现货黄金可能会在1900美元以上出现更大的跳空缺口。”

英国央行或加息25个基点

欧央行上周宣布加息25个基点至纪录高位。决议声明称,经济有所放缓,通胀率继续下降,但预计仍将持续很长时间。欧央行重申通胀率及时恢复到2%中期目标的决心,未来的决定将确保关键利率在必要的时间内保持在足够的限制水平。

欧洲央行上调2023年欧元区通胀率预期至5.6%,2024年至3.2%,2025年下调为2.1%,上调主要反映了能源价格的上涨路径。同时,欧元区经济增长预测被下修,预计2023年经济增长0.7%,2024年增长1%,2025年增长1.5%。欧央行行长拉加德拒绝排除进一步加息的可能性。她强调“不能说利率处于峰值”,重申未来的行动将取决于即将到来的数据。Evercore ISI经济学家古哈(Krishna Guha)在一份报告中表示:“这句话代表了鹰派和鸽派之间艰难的内部妥协:‘我们这次加息了,但紧缩很可能已经完成了。’”

本周欧元区、德国和法国将公布9月PMI指数,经历了8月超预期回落至荣枯线以下后,各国经济能否迅速企稳,特别是服务业复苏步伐如何,对于欧央行下一步***至关重要。

英国央行周四将召开议息会议,市场预期加息可能性为70%。最近发布的数据普遍表现不佳,经济增长放缓,就业需求降温,领先指标显示这种现象可能会持续下去。然而,通胀压力依然很大,薪资增速保持在纪录高位,给英国央行造成了两难境地。

机构预测决议将出现分歧表决。英国央行官员最近的言论表明,加息是更有可能的结果,但紧缩周期的终点也许近在眼前。数据方面,8月份的通胀数据将在央行会议前一天公布,受能源价格波动影响,预计整体CPI上涨至7.1%,而核心CPI略微下降至6.8%,零售销售月率定于周五公布。

本周看点