财经杂志

“其实大多数公司并不指望ETF挣钱,更多是撑门面。”有业内人士表示,参考国际成熟市场的情况,国内ETF最后也将走向高集中度的头部化,基金降费和券商佣金的下调将加速这一趋势

文|《财经》研究员 黄慧玲

编辑|陆玲

A公司管理费打八折,B公司打七折,C公司跟进三折;仅仅围绕一只指数,就有27家公司参与申报35只产品……近日,基金公司围绕ETF的大战可谓如火如荼。

另外,随着资本市场投资端改革的稳步推进,降低基金管理费、调整支付给券商的佣金等势在必行。这也意味着对基金公司来说,发展指数基金产品线的门槛越来越高。

指数基金已然成为贵族游戏,而ETF更是svip(超级会员)的竞技场。“ETF已经进入了决赛圈,之前没进圈的公司基本没希望了。”有指数基金经理直言。

“其实大多数公司并不指望ETF挣钱,更多是撑门面。”有业内人士表示,参考国际成熟市场的情况,国内ETF最后也将走向高集中度的头部化,券商佣金的下调后将加速这一趋势。

激烈的价格战

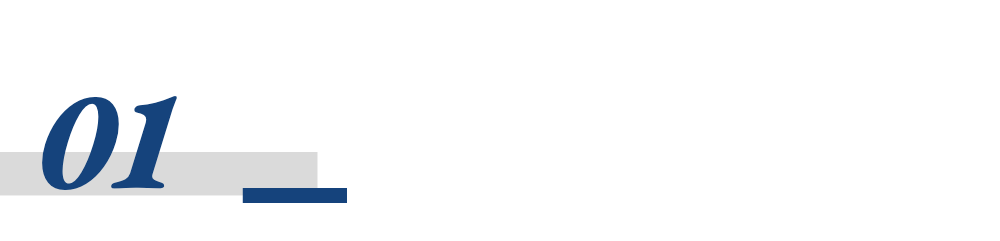

继基金公司下调主动权益类基金管理费后,多家公司围绕上证科创板50ETF开启降费模式。

9月5日,易方达基金宣布下调旗下易方达上证科创板50ETF及联接基金的管理费率及托管费率。其中,管理费年费率均由0.5%调低至0.4%,托管费年费率均由0.1%调低至0.08%。

紧接着,9月9日工银瑞信基金也加入了价格战。同样是上证科创板50ETF指数,工银瑞信的下调力度更大,管理费从0.5%调至0.3%。而托管费则由0.1%下调至0.05%。

华安基金也不甘示弱,再次刷新费率新低。9月13日,华安基金公告,华安上证科创板50ETF管理费由0.5%降至0.15%,托管费由0.1%降至0.05%。

仅从各家管理费下调的幅度和时间密度就能看出这场价格战之激烈。易方达打了八折,工银瑞信就打六折,华安基金出手就是三折。

ETF的战场是残酷的。在上证科创板50ETF的分战场上,华夏基金以987亿份牢牢占据榜首之位。与今年初相比,增长了479亿份,是今年内地股票ETF增长份额最大的产品。

但在ETF战场上,第二名和第一名的规模差距是显著的。截至9月14日,位居第二的易方达上证科创板50ETF的最新份额为311亿份,仅有华夏基金三分之一。此次易方达主动下调管理费,可看到第二名向第一名发起的挑战。

排名第三的便是工银瑞信,目前规模不到100亿份。而下调幅度最大的华安,目前份额为3亿份。

27家公司角逐中证2000

宽基指数向来是兵家必争之地,这次的中证2000指数也不例外。作为小微盘股的代表,中证2000指数一经问世就受到了基金公司的热烈追逐。

8月11日中证2000指数发布,8月25日,首批中证2000ETF正式获批。截至目前,已有15家基金公司向***提交了发行中证2000ETF的申请,其中既有纯被动跟踪的ETF,也有增强型ETF。涉及公司包括南方基金、华夏基金、国泰基金、博时基金、广发基金、富国基金、华泰柏瑞基金、易方达基金、汇添富基金、嘉实基金、工银瑞信基金、招商基金、银华基金、平安基金、海富通基金等。

9月14日,******显示,20家基金公司上报中证2000场外指数产品,包括18家增强产品,两家ETF联接基金。

此次申报中证2000指数增强基金的公司有招商基金、西部利得基金、华宝基金、博道基金、富国基金、博时基金、国联基金、华泰柏瑞基金、长城基金、万家基金、大成基金、兴业基金、永赢基金、湘财基金、国泰君安资管、中国人保资产等。此外,华夏基金与华泰柏瑞基金申报了中证2000ETF联接基金。

据《财经》不完全统计,目前已有27家基金管理人上报多达35只中证2000指数相关产品。其中,华泰柏瑞基金申报的产品数最多,达3只;博时基金、富国基金、华夏基金、招商基金等四家公募各有2只相关产品申报。

从上述参与机构情况来看,大型基金公司聚焦ETF,抢占首发阵地,中小型基金公司试图通过场外指数基金的方式参与这场中证2000指数产品之争。有拟任基金经理直言,“这也太卷了”。

哪些公司没有参与这场内卷?

在近期轰轰烈烈的ETF大战中,一些公司选择了旁观。

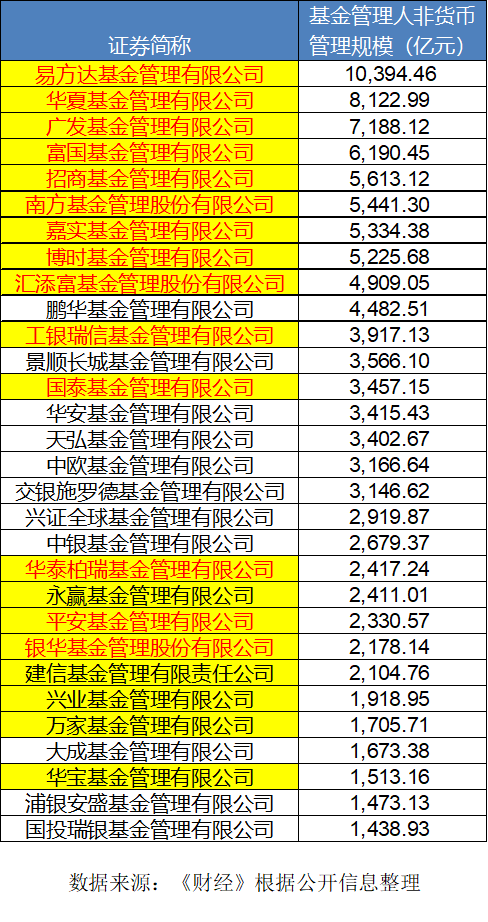

《财经》梳理此次参与中证2000指数产品申报名单发现,并非所有公司都参与了这场内卷。下表为非货币管理规模排名前30的基金管理人参与情况,标***为申报了中证2000指数产品的公司,标红色为申报了中证2000ETF的公司。

从上图可以看到,管理规模排在前十的基金公司仅鹏华基金缺席中证2000ETF的申报,但排名在11名-20名之间的公司仅有工银瑞信、国泰基金和华泰柏瑞三家参与了申报。

有一些公司此次未申报中证2000指数产品,但在此前已经发行了投资主题相近的国证2000指数产品,如鹏华基金、景顺长城基金、天弘基金。不过此次参与申报中证2000指数产品的公司中,也有不少已配备国证2000ETF。

上表中,排名在前20的公司中就有多家未参与中证2000以及国证2000指数产品的申报,包括华安基金、中欧基金、交银施罗德以及兴证全球基金等。

“主动权益基金卖不动就卖ETF,这样真的好吗?”一位大型基金公司中层人士表示,反思过去数年主动权益类基金营销带来的教训,基金管理人不能只扮演产品的供应方角色,尤其是权益类产品泛滥的当下。“投资者真的需要这么多同质化的权益类基金吗?”

贵族游戏,头部化加速

对于ETF的参与方来说,这场内卷游戏的参与门槛也随着基金降费越来越高了。

一方面,降低券商佣金比例后营销费用的压降,ETF保成立这件事将比以往更艰难。“ETF的发行就得靠券商。以往大家都用佣金换销量,现在佣金下调了,蛋糕变小了,对于小基金公司来说就更玩不起了。”一位量化投资经理告诉《财经》。

根据此前监管层向基金业下发的通知要求,被动股票型基金产品不得通过证券交易佣金支付研究咨询服务等费用,且交易佣金不得超过市场平均佣金费率水平。业内人士认为,此举即针对ETF发行阶段佣金换销量的行为,一定程度上堵住了违规行为的出口。

也有业内人士认为,水至清则无鱼。“发展ETF从国际经验来说是未来大势,但ETF的发行必须依赖券商。如果不让基金公司用佣金支付,那么ETF很难发展起来。”

另一方面,伴随着基金产品管理费的下调大势,ETF的盈亏平衡线越来越高。“0.5%的管理费已经很低了。”华南一家大型基金公司指数经理举例道,“***设以前规模到10亿元就能挣钱,未来可能要20亿元、30亿元。那么在这些规模之下的产品都会亏钱,就需要用大规模的产品来养小规模的产品。未来ETF会越来越头部化。”

“其实大多数公司并不指望ETF挣钱,更多是撑门面。因为大家心里都很清楚,将来一定会死一批产品。”一家基金公司市场部人士分析,“工具化产品对基金公司来说贡献度是有限的,必须有足够大的量才能撑得起来这个业务。并且我们国家的ETF从一开始的设计就是低容错型,如果出错了需要基金公司自己垫钱。”

在前述人士看来,发展ETF业务对于中小型基金公司来说需要承担较高的成本和风险,最后成为炮灰的可能性很大。“参考欧美的情况,最后肯定会走向高集中度,不会有这么多公司同台竞技。未来佣金下调后,集中化的趋势将加速。”