芯片设计领域领导者Arm Ltd.正为进行2023年美股规模最大的首次公开募股(IPO)之际,但有媒体报道称,一份IPO申请草案显示,该公司上一财年的收入下降了约1%,并且截至6月30日的季度销售额同比下降2.5%。持有Arm股份的软银正在推动最高达700亿美元的IPO,近期市场仍担心芯片过剩趋势未实质性缓解,加之全球芯片股估值普遍下行、Arm业绩下滑,这些因素令Arm估值变得复杂化。

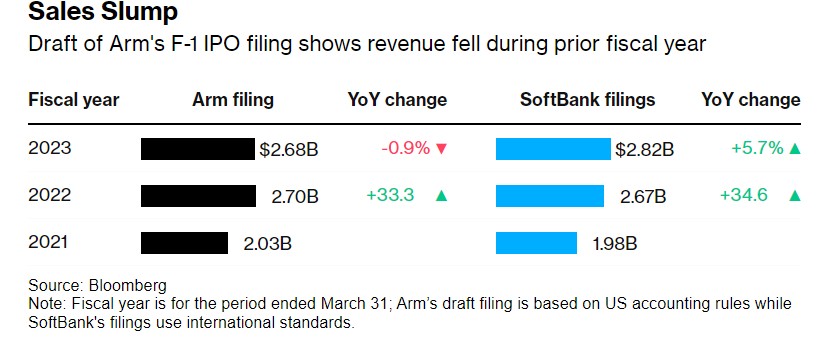

一般来说,有上市规划的公司通常极力希望在出售股票之前公布增长趋势的业绩,但根据备案文件,Arm在截至3月31日的12个月里的销售额降至26.8亿美元,并且这一数字仍有可能发生变化。拥有Arm股份的日本软银集团(SoftBank Group Corp.)***最早于下个月让该公司进行首次公开募股(IPO),届时这家芯片设计公司的估值可能最高达700亿美元。

Arm的F-1文件草案基于美国会计准则,该公司正准备在纳斯达克(Nasdaq)上市。今年5月,软银表示,按照国际标准,该部门最近一个财年的销售额增长了5.7%。Arm的一名代表拒绝置评。

销售额低迷——Arm的F-1 IPO文件草案显示,上一财年的营收出现下滑(注:财政年度为截至3月31日的期间;Arm的文件草案基于美国会计准则,而软银的文件则***用国际准则。)

除其他差异外,美国会计准则和国际财务报告准则(IFRS)对何时可以确认营收有不同的门槛。

整个芯片行业仍在从库存过剩引发的销售额低迷趋势中复苏,尤其是在智能手机市场——这是Arm的最核心业务。Arm最大的合作伙伴之一——全球最大规模的智能手机芯片公司高通(QCOM.US)本月早些时候发布了令人失望的最新业绩展望数据,表明智能手机需求依然疲软,导致该公司股价暴跌。高通表示,来自手机制造商的订单仍在下滑,这些手机制造商的库存普遍仍高于需求。

就连苹果公司(AAPL.US)备受推崇的iPhone也出现了需求放缓的情况,大名鼎鼎的iPhone手机A系列芯片正是基于Arm架构,后来苹果推出了M1系列芯片,用于新一代的Mac电脑,继续沿用Arm架构,并在性能和能效方面展现出强大的表现。

高通、亚马逊、三星电子和苹果公司都是Arm最重要的客户。事实上,Arm的许多客户甚至是直接竞争对手,都在排队投资Arm的IPO。

Arm架构之所以广泛应用于智能手机,主要是因为其低功耗、高性能和高度可定制化的特点,非常适合移动设备的需求。除了智能手机,Arm架构还应用于许多其他领域,包括但不限于:平板电脑: 如iPad等平板设备也广泛使用Arm架构。嵌入式系统: Arm架构在嵌入式设备中得到广泛应用,如物联网设备、家电和汽车。服务器: 尽管服务器领域主要由x86架构主导,但Arm架构也在服务器领域逐渐崭露头角,特别是在轻量级和低功耗服务器方面。

Arm的文件草案还显示,按照美国会计准则,截至6月30日的季度销售额同比下降2.5%,至6.75亿美元。这一降幅小于软银本月早些时候公布的数据,当时软银表示,根据国际财务报告准则,Arm季度销售额下降了约11%,至6.41亿美元。

相对较小的降幅——Arm的F-1 IPO文件草案显示,季度营收降幅较小(注:季度数据为截至6月30日的数据;Arm的文件草案基于美国会计准则,而软银的文件则***用国际准则。)

Arm设计包括微处理器在内的最底层技术,其知识产权几乎被用于世界上所有的智能手机,例如所有智能手机处理器的Arm架构。在2016年,软银(SoftBank)以约320亿美元的价格收购了这家芯片公司。这家日本企业集团在2020年表示,它将以400亿美元的价格将该公司出售给GPU领域领导者英伟达(NVDA.US),但监管压力迫使英伟达去年放弃了竞购。今年4月,Arm表示已为在美国上市提交了一份保密文件。

据媒体本周报道,巴克莱银行、高盛集团、摩根大通和瑞穗金融集团等全球金融巨头将在招股说明书中被列为Arm 进行IPO时的主承销商,每家承销商将获得平均的费用分成。

有知情人士表示,这份文件最早可能于下周一公布,报告将包括软银如何以640亿美元的估值从愿景基金(Vision Fund)手中收购Arm 25%股份的细节。有分析人士表示,Arm 25%的股权从愿景基金转移到软银,表明软银希望通过ARM的IPO来实现甚至超过640亿美元的估值,甚至最高达700亿美元估值。愿景基金的一名代表拒绝置评。知情人士表示,Arm预计将在此次上市中出售该公司约10%的股份。