炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

25亿元可转债项目搁浅,疾驰扩张的益丰药房(603939.SH)融资遇阻。

8月3日,上交所上市审核委员会对益丰药房向不特定对象发行可转换公司债券的申请进行了审核,审议结果为暂缓审议。根据2022年8月披露的预案,该次可转债的发行总额不超过约25.47亿元,募集资金的近一半***用于新建连锁药店。

红星资本局注意到,审议暂缓之下,上交所进一步提出,益丰药房需落实此前相关子公司违法违规使用医保基金案件是否构成重大违法行为。

上市后,益丰药房高速扩张门店的同时,内控问题也逐渐显现。据披露,自2020年以来,益丰药房受到行政处罚事项达33项,其中包含数次违法违规使用医保基金的情况。

资料图 据视觉中国

子公司违规使用医保基金7.7万元

上交所指出,上述子公司违法违规使用医保基金案件,系国家医保局***曝光台发布的“2023年第二期曝光典型案例(十例)”中“湖南省湘西州益丰大药房连锁股份有限公司吉首人民北路分店违法违规使用医保基金案”。

该***还要追溯到2021年,湖南省湘西州医疗保障局在日常检查中发现,益丰大药房连锁股份有限公司吉首人民北路分店存在药品费用结算违规的问题。检查人员通过数据比对发现该药房在2021年1月1日至4月30日期间,部分药品(如醋延胡索、甘草片、合欢花等)无销售记录、无库存,但在医保系统实际报销金额76794.67元。

依据《医疗保障基金使用监督管理条例》,当地医保部门责令该药房退回违法违规使用的医保基金,处造成医保基金损失金额1倍罚款,并责令该药房限期整改。

今年3月30日,该药房被当做2023年第二期曝光典型案例被挂上医保局***。目前,损失的医保基金76794.67元已全部追回,行政罚款76794.67元已全部上缴。

值得注意的是,益丰药房子公司违法违规使用医保基金,并非首次。

2021年3月11日,上海益丰药房三林路店、人民路店、德平路店3家门店均被上海市医保局行政处罚,罚款合计118.45万元。根据处罚事由,3家门店在使用医保个人账户刷卡时,未按规定核验医疗保险凭证的情况下配售药品,被相关部门认定为存在骗取医疗保险基金等违反规定的情况。

而对于上述上海市3家门店的违法行为程度,益丰药房称,经有权机关证明,不属于严重损害社会公共利益的重大违法行为。

3年33起行政处罚

红星资本局注意到,在2020年-2022年间,益丰药房受到的单笔处罚金额不低于5万元的行政处罚事项达33项。

其中,处罚金额最高的就是上述上海益丰药房三林路店,被相关部门认定为存在骗取医疗保险基金等违反规定的情况,处罚金额58.85万元。

益丰药房旗下门店被处罚事由多样,包括药品未按要求陈列、发布处方药广告、未取得《医疗机构执业许可证》开展诊疗活动、商品促销过程中价格管理不规范、违规开展有奖促销活动、未及时下架超过有效期的辅料包、对商品功能开展广告宣传、销售不合格日用护理口罩、销售尚未取得备案证的医疗器械等。

事实上,上交所也已注意到益丰药房行政处罚较多的情况。8月3日公布的上交所上市委会议现场问询的主要问题就包括,益丰药房对子公司、所属门店内部控制是否存在重大缺陷,是否符合“内部控制制度健全且有效执行”的要求。

除行政处罚事项外,会议现场问询环节,还要求益丰药房说明医药网上零售模式正在逐渐普及,公司仍通过募投项目大规模扩张线下门店的合理性和必要性。8月12日,红星资本局向益丰药店发去相关***访问题,但未有回复。

内控跟不上扩张速度

近年来,各大连锁药店竞速扩张门店,益丰药房也不例外。

2022年,益丰药房新增门店2816家,其中自建门店1241家,并购门店545家,新增加盟店1030家。截至2022年底,公司门店总数进入“万店时代”,达10268家(含加盟店1962家)。

在此基础上,益丰药房今年5月透露,2023年***再新增3500家门店,其中直营2000家(自建1300-1400家,并购600-700家),加盟1500家。

益丰药房此次拟融资的25亿元,近一半***用于新建连锁药店。

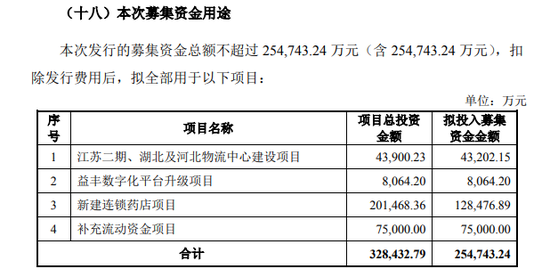

根据可转债预案,募资完成后,益丰药房拟将资金全部用于江苏二期、湖北及河北物流中心建设项目、益丰数字化平台升级项目、新建连锁药店项目和补充流动资金项目。其中,新建连锁药店项目拟投入资金约12.85亿元。

此外,益丰药房还准备自筹资金将新建连锁药店项目的总投资扩张到20亿元,拟在湖南、上海、江苏等九省市合计新建连锁门店3900家。

跑马圈地的过程中,益丰药房对资金的需求逐渐扩大。自2015年上市以来,益丰药房多次实施的定增或发行可转债中,均有收购药店或新建连锁药店项目。例如:在2018年11月的定增中,约6亿元募集资金用于购买新兴药房公司37.35%股权;2020年公开发行的可转债,共募资约15.65亿元,其中6.8亿元用于新建连锁药店。

门店越来越多,益丰药房的内控问题也逐渐显现。3月4日,其保荐机构中信证券针对此次发行可转债提出,公司存在内控风险:随着公司资产、业务、机构和人员规模的快速扩张,***配置和内部控制管理的复杂度不断上升,公司存在管理水平不能适应业务规模快速扩张、管理制度不完善导致内部约束不健全的风险。