规模25万亿美元的美国国债市场刚刚经历了三重打击:惠誉剥夺了美国的AAA评级之际,债券供应量大幅增加,还有几天前日本央行引发了关于一个新的资本回流时代即将来临的猜测。

现在,华尔街可以就一件事达成一致:随着这些打击而来的抛售上周将10年期和30年期国债收益率推升至接近多年高点,这种走势过头了。

在投资银行新的交易策略中,高盛和摩根士丹利告诉客户买入30年期通胀挂钩债券,摩根大通看涨5年期国债。

摩根大通认为,拥挤的——多头仓位接近十年高点——多头头寸平仓可能助长了市场的大***。惠誉或是其他方面的最新发展几乎没有就美国债务可持续性等经济阻力带来新信息。

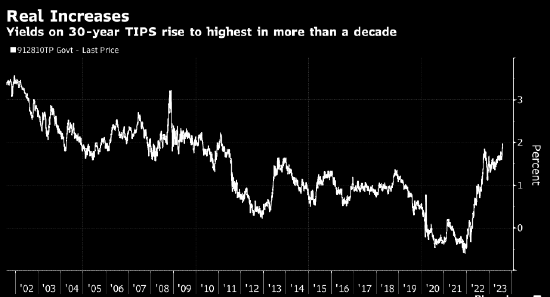

在策略师们发出这种乐观基调之前,上周的市场抛售令美国国债今年的回报率缩窄至仅有0.7%,此前的2022年更是惊人的亏损12%。经通胀调整的30年期国债收益率几乎触及2%,为2011年以来最高。

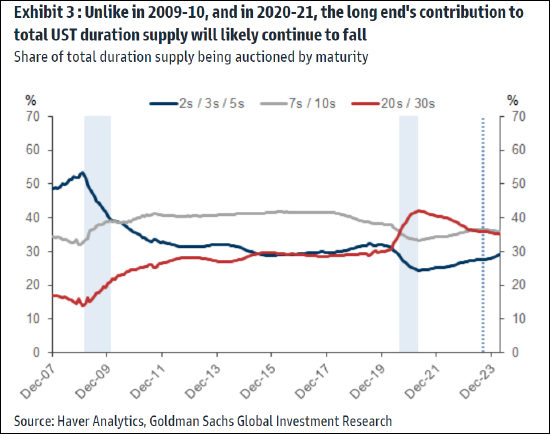

对于长期收益率飙升背后的原因,人们认为包括:美国国债拍卖规模增加,日本央行调整收益率曲线控制政策的溢出效应,以及惠誉下调美国评级。

高盛等机构对此并不认同。

“对抛售有一些被普遍提及的原因,我们没有发现其中任何一个特别有说服力,” 以Pr***een Korapaty为首的策略师在上周五晚间的一份报告中写道。“我们倾向于从战术性角度对最近的走势反其道而行。”

Korapaty和他的同事们逐一反驳了上面三个普遍提到的理由:

现在,长期债券的投资者头寸已经不那么拥挤了,但收益率仍接近当前周期的最高水平。这表明“增加久期变得更有吸引力”, Jay Barry等摩根大通策略师在一份报告中写道。