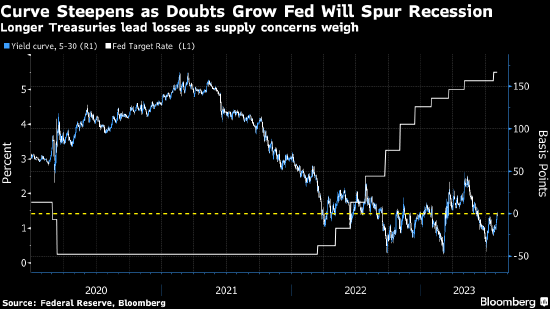

美国国债收益率曲线本周趋陡,却让投资者感到不安,因为这次是较长期债券下跌所致,而非多数人预期的短期债券上涨使然。

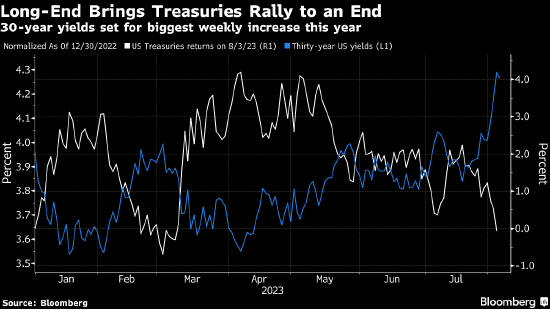

周四时30年期美债收益率自6月份以来首次高于5年期,长期债券迈向去年12月以来最差单周表现。而前不久有客户调查显示,由于市场预计美联储政策收紧将导致经济衰退,看涨***接近十多年来最高水平。

但是经济数据充满韧性,公司业绩又好于预期,又让交易员觉得美联储会在经济不严重放缓的情况下就能控制住通胀,于是对持有较长期债券要求更高的收益率。此外,美国***增加债券发行规模,以及惠誉下调美国信用评级,都对长期债券构成影响。

“尽管对债券友好的数据显示通胀压力正在降温,但‘顺势而为’的主题持续存在,”悉尼Pendal Group的收益策略主管Amy Xie Patrick表示。她最近对较长期债券持中性观点。

当长期收益率涨势快于短期收益率时,就会出现熊市趋陡。周四,30年期美债收益率一度比5年期要高出2个基点, 而7月初时曾一度要低45个基点。长期美债收益率本周上涨了26个基点,而5年期收益率上涨了12个基点。

长期债券下跌,与美国财政部***两年半以来首次提高较长期债券的季度发行规模有关。财政部表示将在下周的季度再融资操作中发行1,030亿美元较长期债券,高于多数交易商的预期。

另外日本央行上周决定,允许基准10年期国债收益率升至0.5%以上,加剧了全球债市下跌。

而前不久,摩根资管的债券多头Bob Michele称全球债券的反弹才刚开始。美国银行策略师在最近调查中表示,美联储紧缩周期接近结束的乐观情绪可能会带动债券买盘。摩根大通表示,客户对美债的看涨程度接近2010年以来最高。