来源:泄露天基

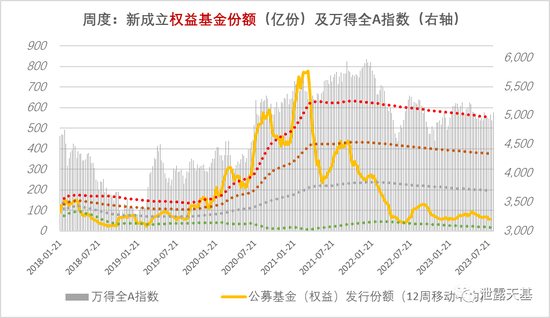

本周公募市场虽然没看到基金募集规模明显回升,但是结构在发生积极的变化。

最大的变化莫过于基金首发的零售规模提升。

1、几只权益 “央企现代能源ETF”,首发全部20亿打满。

2、出现了两个爆款二级债基,分别来自广发基金和嘉实基金。

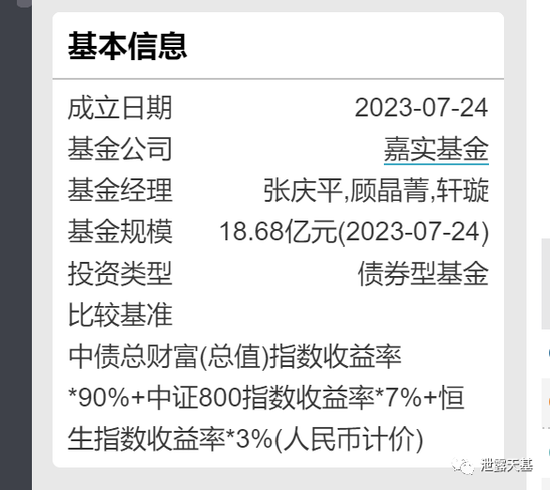

“广发集轩债券型”募集规模67.47亿,托管在中国银行,投资者人数为30,117户;

“嘉实同舟债券型”募集规模18.68亿,托管在民生银行,投资者人数为14,698户。

今天的基金首发募集观察周报,也顺带聊聊二级债基。

01 天时

昨天文章已经分析过了,今年上半年各个渠道的资产荒很严重。

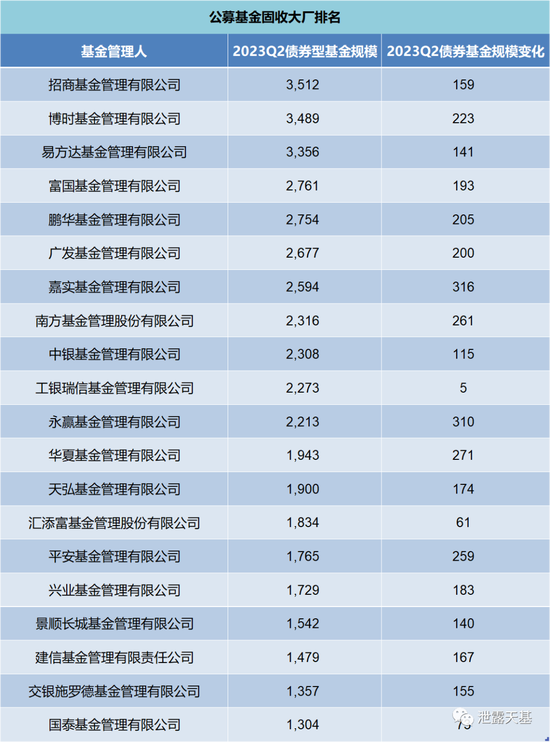

数据可以看到,债基大厂们今年生意是很不错的。

二级债基这边,其实在一季度规模下滑之后,二季度迎来千亿级别的规模回升。(以下所说的二级债基均包括一级债基,不再赘述)

各类型产品规模变化,可以点击文字《一张图看懂二季度公募业务发展趋势》

因此,今年在各个渠道的绝对收益产品资产荒,真的是二级债基销售的“天时”。

但是,相对债券基金整体来说,二级债基其实不好营销。很多公司尝试了许久也没有打造出自己的二级债基规模,因为除了天时,二级债基这类产品需要渠道和基金公司诉求、能力和***的契合。

过去两年的资产轮动,使得很多老牌“固收+”基金经理们迎来业绩和规模的双重滑铁卢。例如,易方达张清华的管理规模已经从最高峰的1,800亿下降至不足800亿,而胡剑由于业绩相对稳健,规模仍保持在957亿元。

类似情况的还有安信基金张翼飞,去年Q4到今年Q2,两个季度内管理规模已经从近650亿元跌至不足350亿元。(数据截至2023Q2)。

二级债基规模排名前列的基金公司如下,均为老牌大厂:

02 地利

各个银行渠道也背着规模KPI,市场再不好也得找东西卖。

今年卖权益基金风险依然过大,虽然去年“固收+”伤了一波,但总体波动和回撤小很多,渠道更愿意再尝试一次。

这就是地利。

昨天中短债的文章说过

“这类产品就是按照某个年化收益率在报价式营销,只要基金公司肯投***,资产荒如此严重的上半年,线下渠道卖中短债反而简单高效”

同样的逻辑适用于今年的其他绝对收益品种,如二级债基。

渠道缺资产、有诉求,就是二级债基的“地利”。

而且,这两只爆款都是每日开放式基金,不会锁定太久,所以“可冲性”得到了提升。

渠道也不傻,经过去年Q4的债熊,银行渠道的客户们被公募和理财公司的业绩双杀的惨痛教训还历历在目,这就使得渠道在准入新发的“固收+”基金时,对基金经理的“可营销性”特别看重。

03 人和

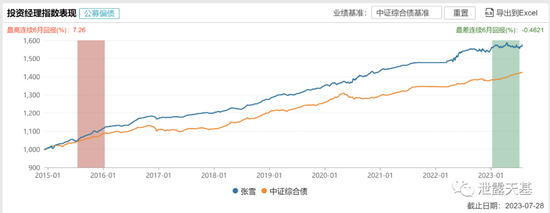

张雪还是厉害的,在大摩期间的业绩就非常好,去了广发基金之后,管理规模也迅速回到了百亿级别。

张雪是典型的自上而下框架,主要管理的产品就“固收+”一类,并且有良好的历史业绩支撑。

嘉实基金更是团队作战,新发的二级债基带了三位基金经理,个人单兵虽然没有张雪这么突出,架不住人多力量大,还是有很多可以包装的,例如,团队分工、互补blabla…

基金经理有业绩可包装、有营销卖点,就是二级债基的最后一环:“人和”。

综上,集齐了“天时、地利、人和”的三张牌,就不难解释这两只二级债基成为本周爆款的逻辑。

04 发散几句

对公募基金公司来说,一个好的“固收+”基金经理,甚至比好的权益基金经理还要稀缺。

因为,二级债基这类产品,是承载保险、理财公司资金的重要抓手。

二级债基和偏债混合都作为“固收+”的代表,其实有一个重要的营销区别:保险公司的固收投资部门只能买债基,经常借二级债基配置部分权益资产。而他们压根投不了混合型基金。理财公司虽然目前还在不停的调整架构,但总体来说未来也是按照资产条线做分工。

在这几年失去了打新这张牌之后,公募基金“固收+”业务里的二级债基比偏债混合重要性高了很多。

“固收+“需要更长周期的业绩来验证投资能力。这类产品规模排名靠前的依然是大厂,小厂们很难有***和耐心培养自己的“固收+”基金经理,即使产品发出来了,规模上不去也达不到培养的目的。好不容易培养的,被大厂挖走也是分分钟的事。

所以,时至今日,二级债基在公募基金还是头部公司玩耍,其他公司围观吃瓜的格局。

05 本周基金募集情况

没啥,看图。