能化早评 | 2023年7月26日

品种:原油、PTA/MEG、甲醇、聚烯烃、LPG、纯碱玻璃

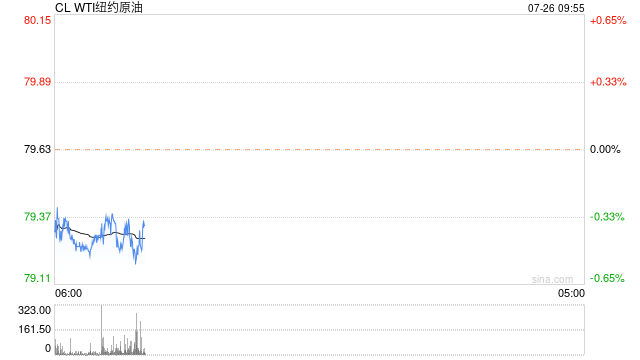

原油

供应端:欧美炼厂意外检修频发,成品油端紧张程度加剧。由于钻机数不断下降,EIA预测美国页岩油八月产量或下行。沙特宣布100万桶/日额外减产将延续到8月,俄罗斯副总理宣布8月出口将下降50万桶/日,俄罗斯海运原油出口有所回落。但当前非OPEC配额国家如伊朗、巴西等国出口都较高,削弱了OPEC减产效果。

需求端:新一轮议息会议到来,市场关注欧美央行态度。汽油消费旺季到来,美国软着陆预期增强,美元走弱利好全球需求。国内复苏仍偏弱,出行正常工业需求偏弱,或增加成品油出口。欧洲PMI偏弱,拖累工业需求。

库存端:截至2023年7月26日,API报告显示美国商业库存上升132万桶,汽油库存下降104万桶,馏分油库存上升161万桶。

观点:油价仍然是在OPEC减产和需求走弱预期的博弈中,美国cpi下降软着陆预期增强,而沙特、俄罗斯、美国三大产油国均出现产量下降预期,供不应求的担忧增强,油价当前易涨难跌,后续进一步上涨需要需求端发力,水上库存下降是否会传导到陆上库存。

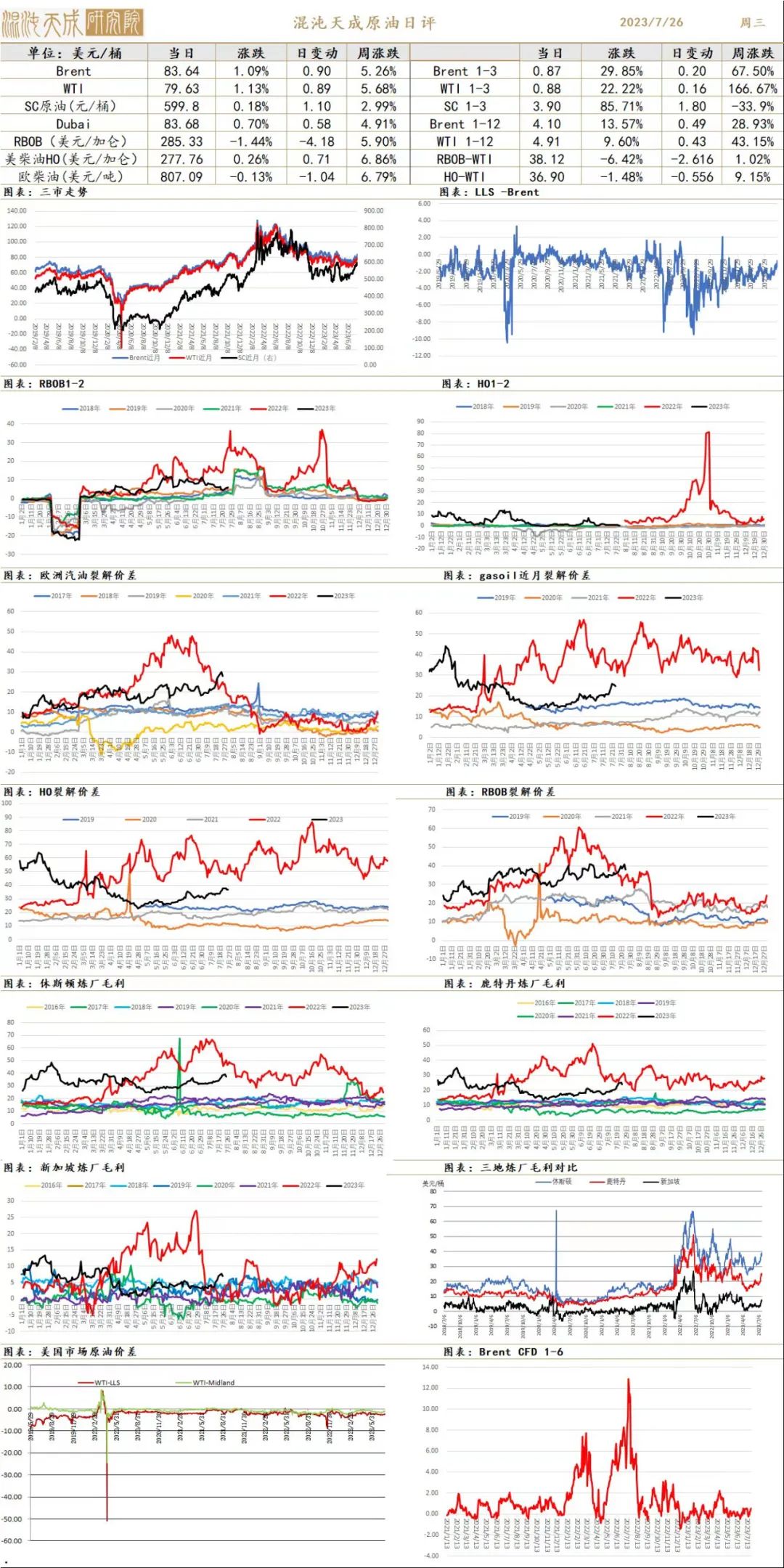

PTA/MEG

PTA:供需转弱,原料强势

供应端:上周开工78.3%,福化450万吨重启,后续装置恢复正常PTA将逐渐宽松。

需求端:聚酯开工小幅回落到93%,华东瓶片减产,织造开机有所下滑,聚酯需求或难再提升。

库存:PTA供需逐渐转宽松,预计月底转为累库。

观点:聚酯需求超预期,且海外汽油强势造成PX和聚酯之间平衡偏紧,高估值延续,PTA或到四季度才会面临较大供需压力。

MEG:一体化装置检修,EG后续去库或加速

供应端:开工率63.7%,陕煤120万吨装置将轮流检修,华南50万吨装置检修,盛虹90万吨一体化装置检修

需求端:聚酯开工小幅回落到93%,华东瓶片减产,织造开机有所下滑,聚酯需求或难再提升。

库存端:截至7月24日,华东主港库存为104.9万吨,去库3.8万吨

观点:下游聚酯需求在高位,EG本周开工或下滑,EG去库或将加速,价格或震荡上行。

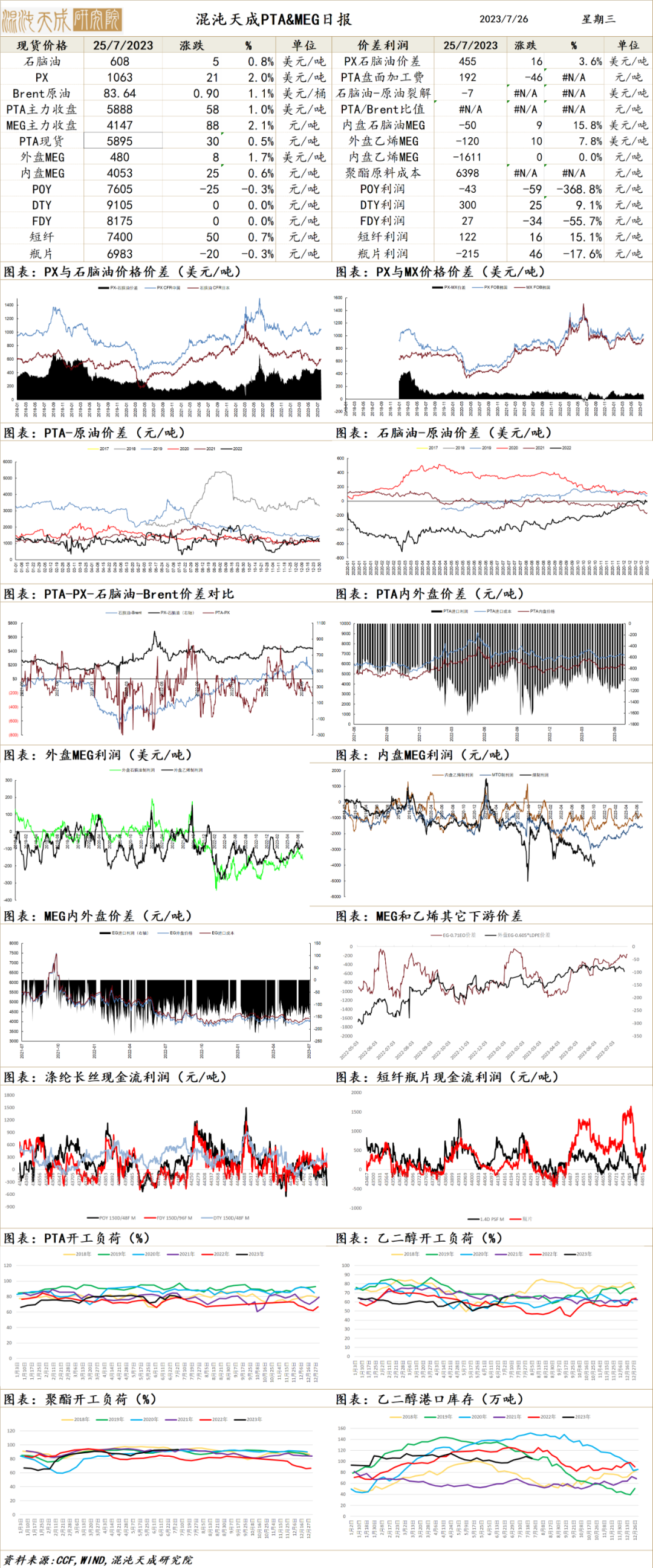

甲醇

甲醇日评:

供应端:本周全国甲醇装置开工率73.4%,环比上周上升0.07%,同比往年同期下降2.3%,处于历史中等水平。西北甲醇开工率81.04%,环比上周上升0.46%,同比往年同期下降4.4%,处于历史中等水平。华东开工率55%,环比上周下降1.19%,同比往年同期下降4.63%,处于历史中等水平。下周,兖矿国宏64万吨/年装置停车,久泰200万吨/年装置是否停车未定。但甘肃华亭60、宁夏鲲鹏60、内蒙古远兴100、中原大化50、陕西黄陵30及内蒙古易高30万吨/年等装置***恢复。本周海外甲醇装置开工率69.13%,环比上周下降0.64%,同比往年同期上升8.85%。海外供给回升,进口存增量预期。

需求端:本周MTO开工率环比上周下降0.85%。MTBE开工率较上周上升0.12%。醋酸开工率较上周下降4.37%。二甲醚开工率较上周上升0.42%。甲醛开工率较上周下降0.24%。MTO利润修复,下周开工预计持续回升。

库存:本周甲醇内陆库存环比上周下降2.76万吨,同比往年同期下降7.16万吨,处于历史中等水平。港口库存环比上周降库0.36万吨,同比往年同期下降9.13万吨,处于历史中等水平。

预期:海外装置逐步恢复,进口预期增量。华东2套MTO存复产预期。整体看,供需双强,成本维持高位,预测价格震荡偏强。

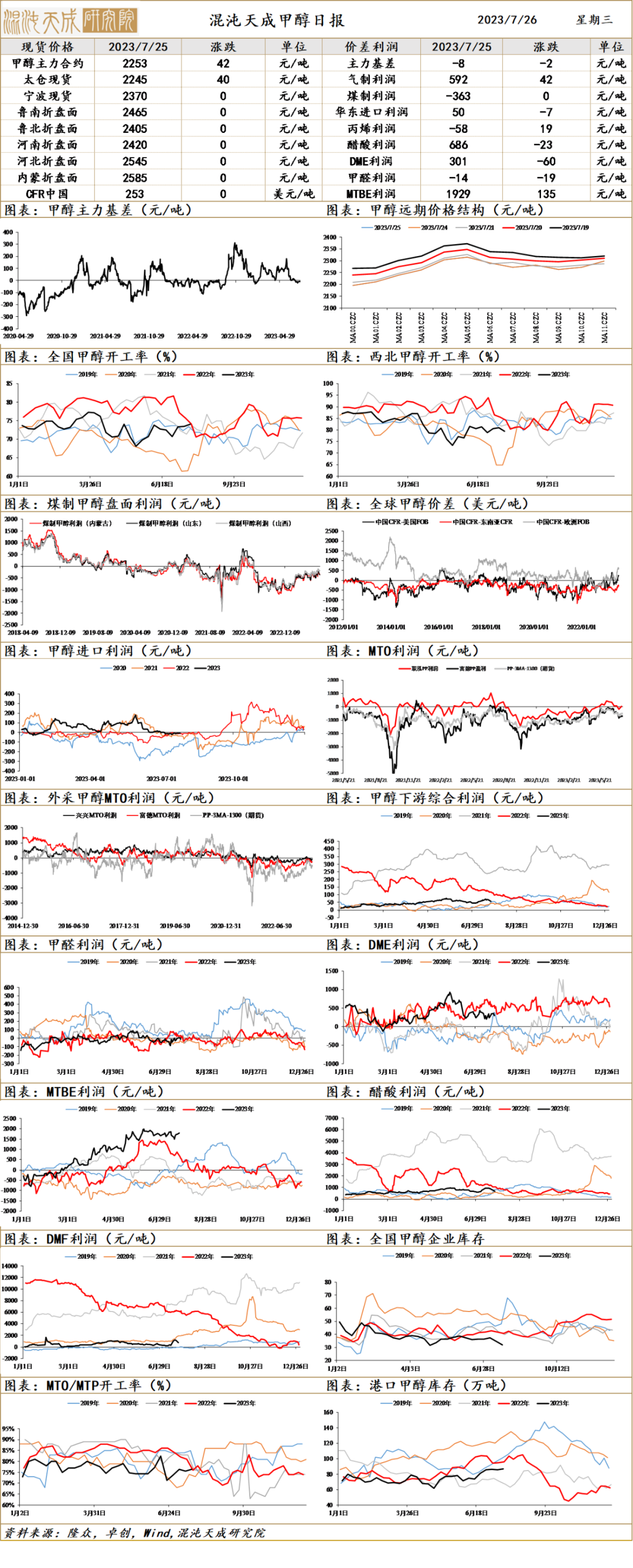

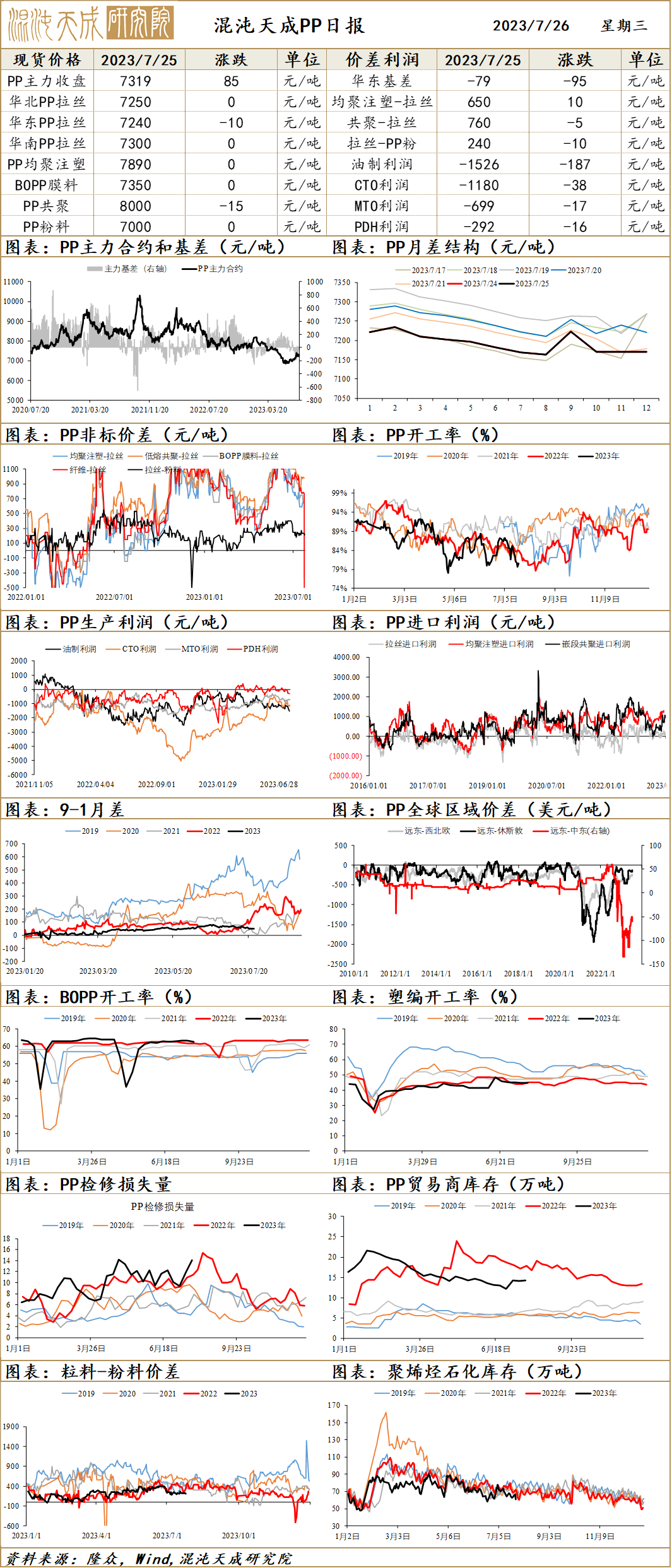

聚丙烯

PP日评:

供应端:PP开工率82.16%,拉丝排产比例29.94%,纤维料排产比例8.07%。海内外价格倒挂,进口窗口关闭。

需求端:塑编、 PP注塑、PP管材、CPP等行业开工小幅下降,PP无纺布、胶带母卷等行业开工略微上涨,BOPP维持稳定。PP下***业平均开工下降0.25%至48.61%,较去年同期低1.30%。

库存:石化聚烯烃库存60.5万吨,较前一工作日去库6万吨,同比往年同期下降7万吨,处于历史低位。

预测:供需双弱,预测价格震荡偏弱。

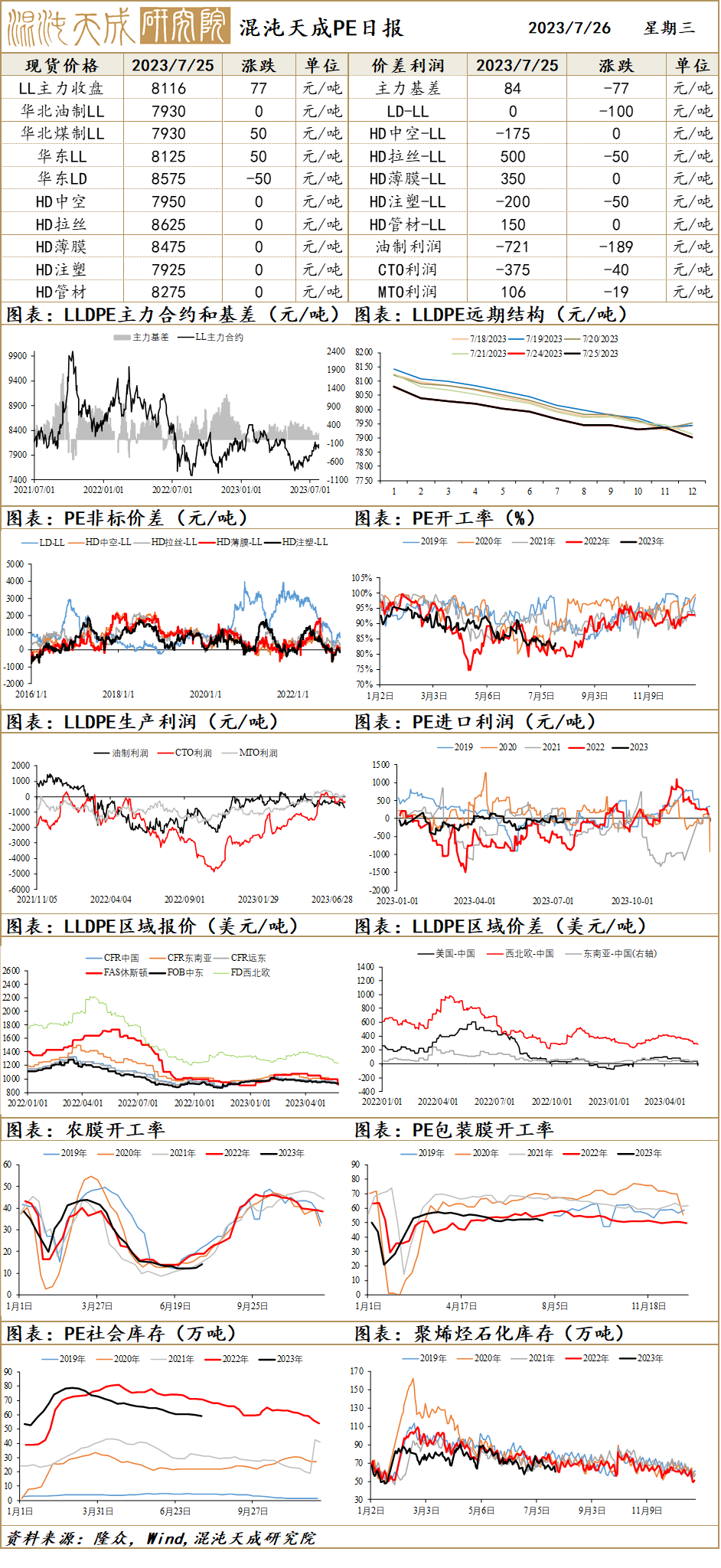

聚乙烯

LLDPE日评

供应端:PE开工率82.12%,线性排产为34.47%。海内外价格倒挂,未来进口维持较低水平。

需求端:下游制品平均开工率环比上周上升0.48%。其中农膜整体开工率环比上周上升0.53%;PE管材开工率环比上周上升1.00%;PE包装膜开工率环比上周上升0.37%;PE中空开工率环比上周上升0.06%;PE注塑开工率环比上周上升0.33%;PE拉丝开工率环比上周上升0.78%。

库存:石化聚烯烃库存60.5万吨,较前一工作日去库6万吨,同比往年同期下降7万吨,处于历史低位。

预测:供需双弱,预测价格震荡偏弱。

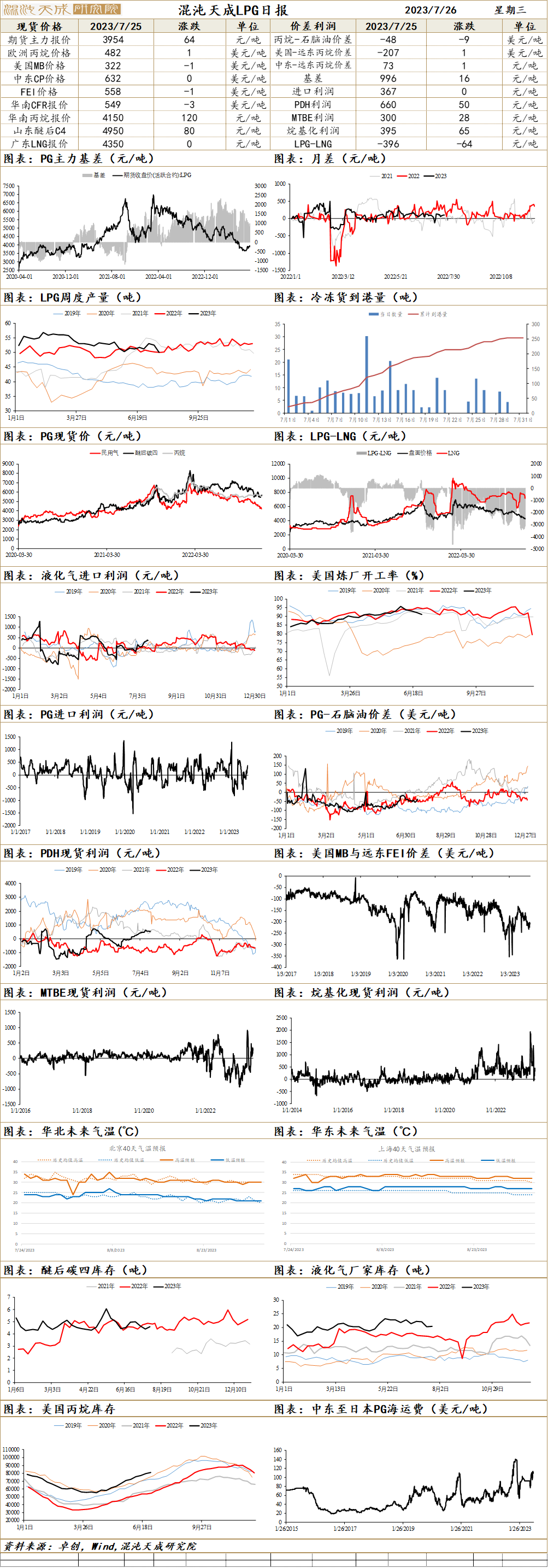

LPG

LPG日评

供应端:本周国内液化气日均商品量52.48万吨,环比上周降0.87%。下周,华北一家炼厂装置恢复,西北供应有下降预期,预计下周国内供应量下滑。

需求端:本周PDH开工率72.70%,环比上周上升0.84%。MTBE开工率67.15%,环比上周上升1.58%。烷基化油开工率47.41%,环比上周下降1%。随着天气回暖,民用气需求逐步下降。PDH利润转正,厂家开工意愿增强,化工需求走强。

库存:本周企业库容率水平在28.48%,环比上周下降1.64%。港口库存284.51万吨,环比上周增加11.86万吨。

预测:PDH利润扭亏为盈,预测未来开工有望持续回升。预测LPG震荡回升。

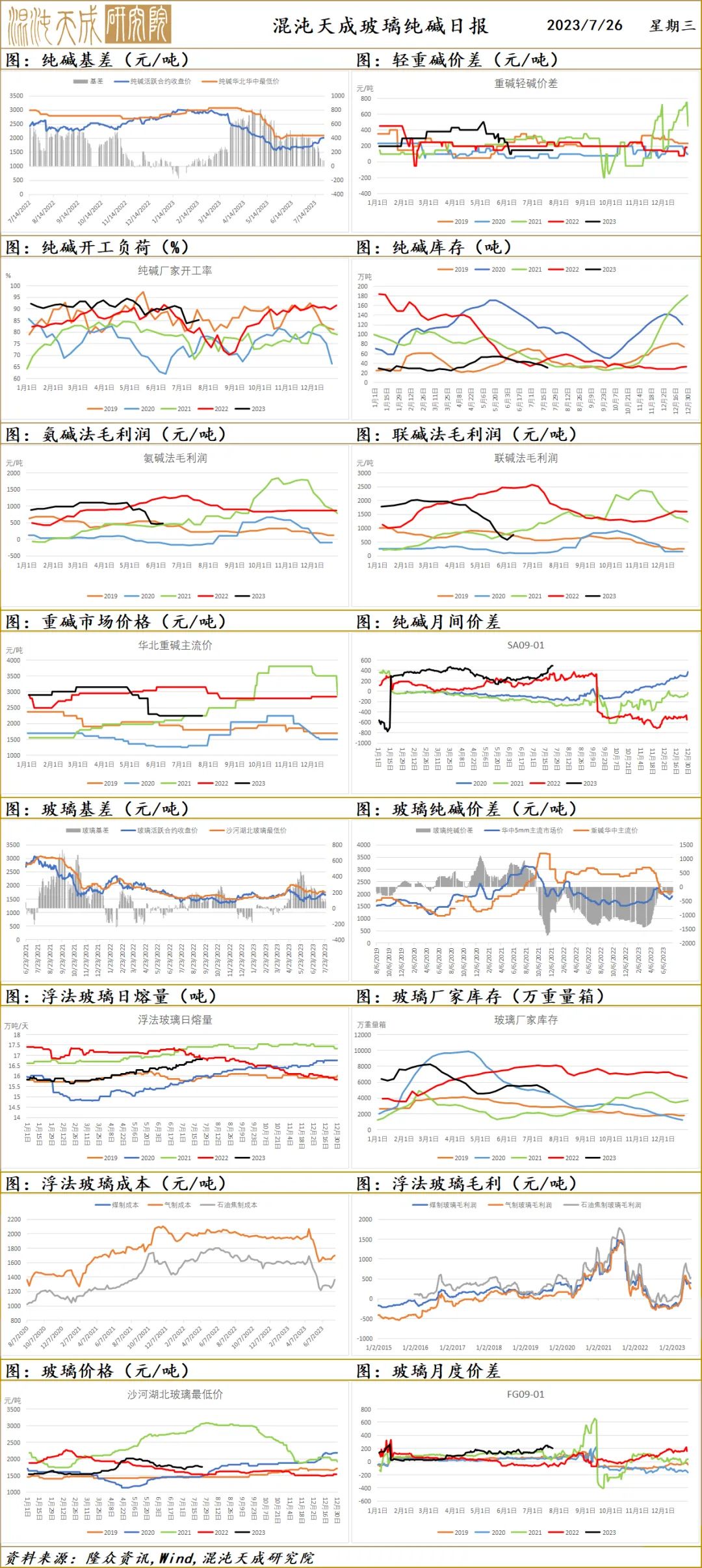

纯碱玻璃

1、市场情况

玻璃:今日全国均价1891元/吨,环比上一交易日价格持平。沙河市场情绪一般,部分小板市场价格重心略有下移。华东市场***购情绪走弱,价格暂稳,多厂库存上涨。华中市场价格持稳运行,整体产销一般,场内对后市信心略显不足。华南市场下游拿货刚需为主,产销走弱。

纯碱:今日, 国内纯碱市场走势稳中偏强,企业库存较低,提货紧张。近期,纯碱供应低位徘徊,供应减量。下游需求尚可,原材料库存低,有企业询价补库。对于贸易商了解,近期提货紧张,***缓慢,下游需求正常,有贸易商反馈下游需求不错。

2、市场日评

近期房地产新房销售持续走弱,房企资金延续紧张状况,玻璃下游回款和订单一般,市场面临供给增加、需求淡季和高利润等压力,淡季玻璃并未大幅累库,刚需表现较好。政治局会议指出要适当优化房地产政策,等待具体政策细节,建议观望。

当前市场博弈点在现货可能的短期紧缺和远兴能源出产品的速度。近期远兴能源阿拉善纯碱项目一期第一条线试产成功,预期第一条线7月份达产,后续其余生产线逐条投料试车。 远兴投产后,有一个产品调试逐步达产的过程,基本符合之前的预期,仍然维持正套或逢高空远月的观点,后市是现货可能的短期紧缺和远兴能源出产品速度的赛跑,关注远兴出产品的情况。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券或期货的买卖出价或征价,投资者据此作出的任何投资决策与本公司和作者无关。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、***发布。如引用、刊发,须注明出处为混沌天成期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。