近日,万达集团旗下北京万达投资有限公司(简称“北京万达投资”)的股权变动引发外界广泛关注。

中国儒意23日晚间在港交所公告,7月20日,公司全资子公司上海儒意***制作有限公司(简称“上海儒意”)作为受让方与北文(作为转让方)订立了股权转让协议,约定上海儒意以人民币22.62亿元为代价受让北文持有的北京万达投资49%股份。

天眼查也显示,7月20日,北京万达投资出现股东变更,北京万达投资49%的股权被转让给了上海儒意。

值得一提的是,北京万达投资是万达电影控股股东,持有万达电影股份4.36亿股,占其总股本的20%。在此之前,万达电影连续两次转让股权。

王健林转让北京万达投资49%股权

中国儒意23日晚间在港交所公告,7月20日,公司全资子公司上海儒意作为受让方与北文(作为转让方)订立了股权转让协议,约定上海儒意以人民币22.62亿元为代价受让北文持有的北京万达投资49%股份。

公告称,股权转让完成后,上海儒意将直接持有北京万达投资49%股份。上海儒意目前无意向北京万达投资委任董事,无意参与其日常运营和管理,北京万达投资将不会作为公司的附属公司,其财务业绩不会并入公司的综合财务报表。而北京万达投资将直接持有万达电影20%之股份等。上海儒意不直接持有万达电影的任何股份,亦不可直接享有万达电影章程下的投票权、分红权,仅作为被动投资者间接持有上市投资。

天眼查也显示,7月20日,北京万达投资出现股东变更,新增企业法人上海儒意***制作有限公司。王健林将北京万达投资49%的股权转让给了上海儒意。

转让前,王健林以及万达集团旗下北京万达文化产业集团有限公司(简称“万达文化产业集团”)共同拥有北京万达投资的全部股权。转让后,北京万达投资由万达文化产业集团持股49.8%,上海儒意持股49%,王健林持股1.2%。

公开资料显示,上海儒意是一家独立的全产业链制片公司,拥有自己的研发、制作及发行体系,同时也是既可以做电影又可以做电视剧的双产品制片公司。柯利明持有上海儒意***制作有限公司99%的股权,其曾投资过《致我们终将逝去的青春》、《琅琊榜》《芈月传》等热门电视剧。

万达电影被接连减持

值得一提的是,北京万达投资在近一个月内,连续两次转让万达电影股权。

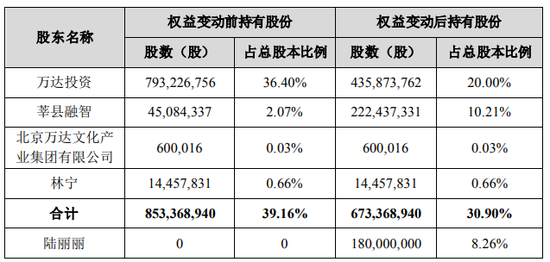

7月11日晚间,万达电影公告称,万达电影控股股东北京万达投资有限公司拟通过协议转让方式向陆丽丽转让其持有的公司股份1.8亿股,占公司总股本的8.26%,转让价格为12.07元/股。

据了解,陆丽丽是东方财富信息股份有限公司实控人其实妻子,两人合计持有东方财富21.62%股份,其中其实持有19.31%,陆丽丽持股2.31%。

7月17日,北京万达投资与其一致行动人莘县融智签署了《关于万达电影股份有限公司的股份转让协议》,北京万达投资拟向莘县融智转让其持有的万达电影无限售条件流通股1.77亿股(占万达电影总股本的8.14%),转让价格为13.17元/股(该交易价格约为《股份转让协议》签署日前一个交易日标的股票收盘价的90%),此次转让的价格约23.35亿元。

莘县融智成立于2016年,是一家以从事商务服务业为主的企业,经营业务范围包括企业管理、企业管理咨询、企业管理服务、经济贸易咨询、商务信息咨询等。公司第一大控股股东为万达集团股份有限公司董事长王健林,其持股比例达73.92%。

完成过户登记后,北京万达投资持有万达电影股权将降至20%。

近半年时间里,万达电影已经多次被大幅减持。今年4月,万达电影曾公告称,北京万达投资***通过集中竞价方式和大宗交易方式减持公司股份不超过6539万股,约占公司总股本的3%。公司给出的减持原因是:股东自身资金需求。截至目前,北京万达投资通过集中竞价交易方式,累计减持万达电影约2171万股,***约2.72亿元;通过大宗交易减持万达电影约3488万股,累计***约在4亿元左右;再加上近期两笔股权交易,获得的***金额在45亿元左右。

在近日的业绩交流会上,有机构提问万达集团未来是否还会继续减持万达电影股票,公司并未正面回复,仅强调从商业发展来看,万达集团对电影行业充满信心。

此外,今年3月,万达电影控股股东及一致行动人万达文化集团也通过大宗交易的方式,减持万达电影约4356.53万股,交易均价为13.3元/股,相应交易总额约为5.8亿元。

由此计算,近半年来,万达体系通过减持万达电影获得的***金额在50亿元左右。

7月4日,万达电影发布半年度业绩预告,报告期内,实现营业收入67亿元至69亿元,较上年同期增长35.6%至39.7%,经营业绩实现扭亏为盈。

万达商管第四次递交招股书

6月28日,港交所***信息显示,珠海万达商业管理集团股份有限公司向港交所呈交IPO申请。

根据最新版本的招股书,2022年,万达商管实现收入约271.20亿元,毛利约129.84亿元,除税前溢利93.03亿元,归属股东净利润约75.03亿元。

万达商管的前身是万达商业。万达商业于2014年12月在港上市,2016年3月即公告称要进行私有化退市,同年9月退市。对此王健林曾表示,上市仅仅一年半又私有化退市,一定会付出比上市更高的成本。坚持私有化的原因多种多样,最核心的原因是,万达商业估值太低,对不起股东和投资人。

2015年11月,万达商业向***报送招股书,谋求A股上市,但排队5年未获进展,于2021年撤回申报。同在2021年,万达集团对旗下的商管业务进行重组,与珠海市***签署协议,获珠海国资委入股轻资产商管公司30亿元,组成如今正冲刺港股IPO的万达商管。

2021年10月,万达商管就曾向港交所递交招股书,拟面向全球发行股份,资金用于投资收购扩大在管物业面积、改造场景及硬件、战略投资等。该份招股书于2022年4月失效,万达商管遂于次日二度递交招股书,6个月后仍未进入聆讯,再度失效。

2023年4月25日,万达商管向港交所提交的第三份招股书失效。彼时万达商管称,上市申请材料失效并不影响公司在港交所的上市进程,会尽快按港交所要求更新提交申报材料,上市进展有序推进中。

万达商管的坚持,与其对赌协议的“大限将至”不无相关。招股书显示,万达商管对投资者承诺,若在2023年底前未能完成上市,大连万达商管有义务向Pre-IPO投资者支付约300亿元股权回购款。其中,22家参与Pre-IPO的机构投资人包括郑裕彤家族、碧桂园、中信资本、蚂蚁、腾讯、P***投资者等知名机构。