张瑜:央行出手,汇率“政策底”清晰——宏观审慎调节参数上调点评

一瑜中的

文:华创证券研究所所长助理 、首席宏观分析师 张瑜

事项

2023年7月20日,为进一步完善全口径跨境融资宏观审慎管理,继续增加企业和金融机构跨境资金来源,引导其优化资产负债结构,中国人民银行、国家外汇局决定将企业和金融机构的跨境融资宏观审慎调节参数从1.25上调至1.5。

报告摘要

一、什么是宏观审慎调节参数?

根据2016年发布的《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》中的要求,“企业和金融机构开展跨境融资按风险加权计算余额,风险加权余额不得超过上限”,即跨境融资风险加权余额≤跨境融资风险加权余额上限;其中,跨境融资风险加权余额上限=资本或净资本*跨境融资杠杆率*宏观审慎调节参数。

根据《通知》的规定,央行将根据宏观经济热度、国际收支状况和宏观调控需要对跨境融资杠杆率、宏观审慎调节参数等进行调整,以***取逆周期调控措施。可见,此次上调的“宏观审慎调节参数”,即为调整跨境融资风险加权余额上限的计算参数,从而能够提高企业和金融机构跨境融资的上限水平,鼓励市场主体增加跨境融资规模。

二、调整宏观审慎调节参数对汇率影响的传导路径?

第一,从实质影响层面,与逆周期因子、远期售汇风险准备金率等工具主要作用在交易层面有所不同,宏观审慎调节参数的作用主体则是企业与金融机构的实际融资行为,涉及到对资本流动的调控,即,上调“宏观审慎调节参数”,可提高企业和金融机构跨境融资的上限水平,鼓励企业增加跨境融资,带来跨境资本流入额度的提升,从而增加外币供给,从供需角度起到抑制人民币汇率过快贬值的效果。因此此次上调宏观审慎调节参数或也有望改善资本流动格局,从而抑制汇率快速贬值的压力。

第二,从情绪层面,汇率调控工具的动用都会传达出央行稳定汇率的意图,对于稳定市场预期有积极作用。而且情绪上的稳定作用或大于实质影响。

三、此次上调宏观审慎调节参数的背景?

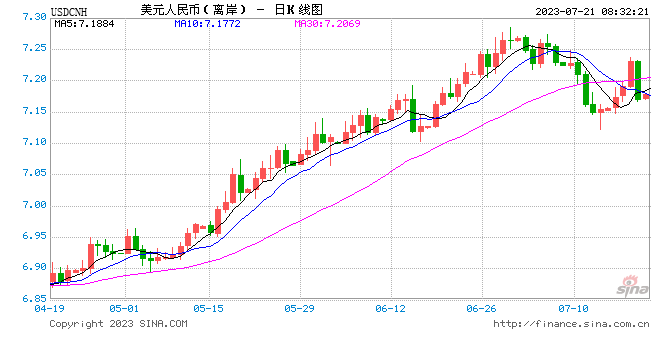

今年5月以来,美元走强背景下,人民币汇率出现一轮快速贬值,美元兑人民币即期汇率由4月底的6.93左右贬值4.2%至7月19日的7.22,期间高点曾触及7.26,接近前期新高7.3。

在此背景下,官方表现出对汇率波动的关切,连续密集出台有关稳定汇率的表态、动作。在今天上调宏观审慎调节参数之前,央行已经有明确表态、动作展现稳定汇率的意图。首先是华创宏观汇率模型监测到6月26日起逆周期因子影子变量连续大幅动用。其次,二季度货币政策例会出现“综合施策、稳定预期,坚决防范汇率大起大落风险”的表述。再次,7月14日,央行副行长刘国强明确表示:“坚决防范汇率大起大落”。另外,7月19日,财政部发布公告,宣布将于8月2日在香港发行120亿元人民币国债,比原***发行规模增加了60亿元人民币,其与央行发行离岸央票类似,有助于收缩离岸流动性,平滑离岸汇率波动,抑制人民币贬值预期。

四、历史复盘:上调宏观审慎调节参数有助于改善资本流动,抑制贬值压力

1、历史上共调整过4次宏观审慎调节参数

历史上,2016年全口径跨境融资宏观审慎管理启动以来,共调整过4次。2020年3月12日,人民币汇率受疫情冲击贬值较快,全口径宏观审慎调节参数由1上调至1.25,以此稳定汇率走势;2020年12月11日和2021年1月7日,随着汇率走势平稳,金融机构和企业的宏观审慎调节参数分别由1.25下调回到1;2022年10月25日,人民币汇率贬值压力再度加大,再度将企业和金融机构的宏观审慎调节参数由1上调至1.25。

2、上调宏观审慎调节参数的政策效果如何?

1)观察过去两次上调宏观审慎调节参数(2020Q1-Q2、2022Q3-Q4)时期的跨境资本流动情况可以看到,上调企业跨境融资上限有助于外资流入。

2)对于汇率的即时影响:从历史两次上调来看,上调参数不一定能立刻带来汇率的即时反应。2020年3月12日宏观审慎调节参数上调后,人民币即期汇率继续上行了7个交易日才见顶。但,2022年10月25日宏观审慎调节参数上调后,人民币即期汇率走势即刻便有反应,两个交易日内(2022.10.25-10.26),人民币即期汇率收盘价由7.31升值至7.18。

3、本次上调与历史两次上调有何不同?

历史上宏观审慎调节参数最高为1.25,本次调升至1.5,创历史新高,反映央行当下有较明显的稳定汇率意图,对于稳定汇率预期、改善资本流动的调节效果边际上或更明显。

五、汇率展望:政策“底”较明确,后续汇率有望稳定或略回升

短期来看,从官方近期连续密集出台相关表态、动作来看,短期政策维稳意图逐渐凸显,政策“底”较明确,7.3是季度阻力位。由于汇率工具刚出手,还有外汇存款准备金率、远期售汇风险准备金率等工具,储备尚充足,如有意图,短期可控性偏强。

中期视角,1)回头看,当下无论是USDCNY单一汇率、还是CFETS一篮子汇率,与理论价值中枢的偏离度均较低,偏离幅度都在3%以内,未积压方向性的贬值压力。2)当下看,基本面、预期面、交易面尚稳定,并未特别一致地走弱。3)往前看,汇率既有外部因素、也有内部因素,内部因素定方向,外部因素定幅度。目前,内部方面,我们看到经济有诸多边际乐观的线索,PMI趋稳,且同环比视角交叉验证,二季度或是经济底部,后续经济有望上行,汇率具备稳定或略升的内部基础(可参考报告《经济的7个积极变化》)。外部方面,美元加息无论是否多一两次都是加息的尾声,出口份额尚未完全回吐,因此人民币三季度有望看到稳定略回升。

风险提示:政策超预期,美元超预期,美联储政策超预期

报告目录

报告正文

一、什么是宏观审慎调节参数?

根据2016年发布的《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》中的要求,“企业和金融机构开展跨境融资按风险加权计算余额,风险加权余额不得超过上限”,即跨境融资风险加权余额≤跨境融资风险加权余额上限。根据《通知》的设定:

跨境融资风险加权余额=Σ本外币跨境融资余额*期限风险转换因子*类别风险转换因子+Σ外币跨境融资余额*汇率风险折算因子

其中,期限风险转换因子:还款期限在1年(不含)以上的中长期跨境融资的期限风险转换因子为1,还款期限在1年(含)以下的短期跨境融资的期限风险转换因子为1.5。

类别风险转换因子:表内融资的类别风险转换因子设定为1,表外融资(或有负债)的类别风险转换因子暂定为1。

汇率风险折算因子:0.5。

跨境融资风险加权余额上限=资本或净资本*跨境融资杠杆率*宏观审慎调节参数

其中,跨境融资杠杆率:企业为2,非银行金融机构为1,银行类金融机构和外国银行境内分行为0.8。

宏观审慎调节参数:由1.25提升至1.5。

通过上述公式可见,除本外币跨境融资余额、资本或净资本为企业和金融机构的客观数据外,其余系数均由央行预设。根据《通知》的规定,央行将根据宏观经济热度、国际收支状况和宏观调控需要对跨境融资杠杆率、风险转换因子、宏观审慎调节参数等进行调整,以***取逆周期调控措施。因此,此次上调的“宏观审慎调节参数”,即为调整跨境融资风险加权余额上限的计算参数,从而提高企业和金融机构跨境融资的上限水平,鼓励市场主体增加跨境融资规模。根据公式,企业的跨境融资上限水平将由原先的资本或净资本的2.5倍提升至3倍,非银行金融机构跨境融资上限水平由原先的资本或净资本的1.25倍提升至1.5倍,银行金融机构跨境融资上限水平由原先的资本或净资本的1倍提升至1.2倍。

二、调整宏观审慎调节参数对汇率影响的传导路径?

第一,从实质影响层面,与逆周期因子、远期售汇风险准备金率等工具主要作用在交易层面有所不同,宏观审慎调节参数的作用主体则是企业与金融机构的实际融资行为,涉及到对资本流动的调控,即,上调“宏观审慎调节参数”,可提高企业和金融机构跨境融资的上限水平,鼓励企业增加跨境融资,带来跨境资本流入额度的提升,从而增加外币供给,从供需角度起到抑制人民币汇率过快贬值的效果。因此此次上调宏观审慎调节参数或也有望改善资本流动格局,从而抑制汇率快速贬值的压力。

第二,从情绪层面,汇率调控工具的动用都会传达出央行稳定汇率的意图,对于稳定市场预期有积极作用。而且情绪上的稳定作用或大于实质影响。

三、此次上调宏观审慎调节参数的背景

今年5月以来,美元走强背景下,人民币汇率出现一轮快速贬值,美元兑人民币即期汇率由4月底的6.93左右贬值4.2%至7月19日的7.22,期间高点曾触及7.26,接近前期新高7.3。

在此背景下,官方表现出对汇率波动的关切,连续密集出台有关稳定汇率的表态、动作。在今天上调宏观审慎调节参数之前,央行已经有明确表态、动作展现稳定汇率的意图。首先是华创宏观汇率模型监测到6月26日起逆周期因子影子变量连续大幅动用。其次,二季度货币政策例会出现“综合施策、稳定预期,坚决防范汇率大起大落风险”的表述。再次,7月14日,央行副行长刘国强明确表示:“坚决防范汇率大起大落”。另外,7月19日,财政部发布公告,宣布将于8月2日在香港发行120亿元人民币国债,比原***发行规模增加了60亿元人民币。发行离岸人民币国债,与央行发行离岸央票类似,有助于收缩离岸流动性,平滑离岸汇率波动,抑制人民币贬值预期。

四、历史复盘:上调宏观审慎调节参数有助于改善资本流动,抑制贬值压力

1、历史上央行曾4次调整宏观审慎调节参数

历史上,2016年全口径跨境融资宏观审慎管理启动以来,共调整过4次。2020年3月12日,人民币汇率受疫情冲击贬值较快,全口径宏观审慎调节参数由1上调至1.25,以此稳定汇率走势;2020年12月11日和2021年1月7日,随着汇率走势平稳,金融机构和企业的宏观审慎调节参数分别由1.25下调回到1;2022年10月25日,人民币汇率贬值压力再度加大,再度将企业和金融机构的宏观审慎调节参数由1上调至1.25。

2、上调宏观审慎调节参数的政策效果如何?

1)观察过去两次上调宏观审慎调节参数(2020Q1-Q2、2022Q3-Q4)时期的跨境资本流动情况可以看到,上调企业跨境融资上限有助于外资流入。

2)对于汇率的即时影响:从历史两次上调来看,上调参数不一定能立刻带来汇率的即时反应。2020年3月12日宏观审慎调节参数上调后,人民币即期汇率继续上行了7个交易日才见顶。但,2022年10月25日宏观审慎调节参数上调后,人民币即期汇率走势即刻便有反应,两个交易日内(2022.10.25-10.26),人民币即期汇率收盘价由7.31升值至7.18。

3、本次上调与历史两次上调有何不同?

历史上宏观审慎调节参数最高为1.25,本次调升至1.5,创历史新高,反映央行当下有较明显的稳定汇率意图,对于稳定汇率预期、改善资本流动的调节效果边际上或更明显。

五、汇率展望:政策“底”较明确,后续汇率有望稳定或略回升

短期来看,从官方近期连续密集出台相关表态、动作来看,短期政策维稳意图逐渐凸显,政策“底”较明确,7.3是季度阻力位,由于汇率工具刚出手,还有外汇存款准备金率、远期售汇风险准备金率等工具,储备尚充足,如有意图,短期可控性偏强。

中期来看,我们从三个视角综合分析:

1)回头看,当下无论是USDCNY单一汇率、还是CFETS一篮子汇率,与理论价值中枢的偏离度均较低,偏离幅度都在3%以内,未积压方向性的贬值压力。

2)当下看,基本面、预期面、交易面尚稳定,并未特别一致地走弱。

3)往前看,汇率既有外部因素、也有内部因素,内部因素定方向,外部因素定幅度。

目前,内部方面,我们看到经济有诸多边际乐观的线索(详情可参考报告《经济的7个积极变化》),PMI趋稳,且同环比视角交叉验证,二季度或是经济底部,后续经济有望上行,汇率具备稳定或略升的内部基础。同比来看,2季度6.3%的增长,对应到两年平均仅3.3%。这意味着,这一增速持续,会偏离全年目标增速较远。我们预计下半年三部门支出将有改善,包括居民部门的暑期出行、***部门的财政支出、企业部门的去库趋缓,带动下半年同比有望有所上行。环比来看,2季度环比折年仅3.2%,处于历史极低位置。低于这一环比增速的仅有2022年四季度、2022年二季度、2020年一季度,皆是疫情冲击较大的时候。我们预计这一极低的环比受多个因素影响,包括地产的走弱、“统计***专项治理行动”、财政支出增速偏低、“复阳”等。预计这些因素中的多个在3季度会有所改善。

外部方面,美元加息无论是否多一两次都是加息的尾声,出口份额尚未完全回吐,因此人民币三季度有望看到稳定略回升。