台积电(TSM.N)在二季度再次获得“顶流”基金经理、易方达基金副总经理张坤的加仓。

7月20日零点,张坤旗下基金一如既往地披露了一季报。在A股市场震荡下行的2023年二季度,张坤旗下3只基金年内收益均为负收益,基金收益率低于同期业绩比较基准收益率,唯有易方达亚洲精选表现稍好。

截至二季度末,张坤在管规模为775.99亿元,相较于2023年一季度末时的889.42亿元,其基金管理规模缩水约113.43亿元,大幅度下降12.75%。

二季度张坤在几大高端白酒持仓接近顶配的情况下,持股数量略有下移,小幅度加仓信息技术。

这与其今年一季度的操作方向有些出入,当时他调仓大方向是减仓金融,加仓科技、消费、医药。

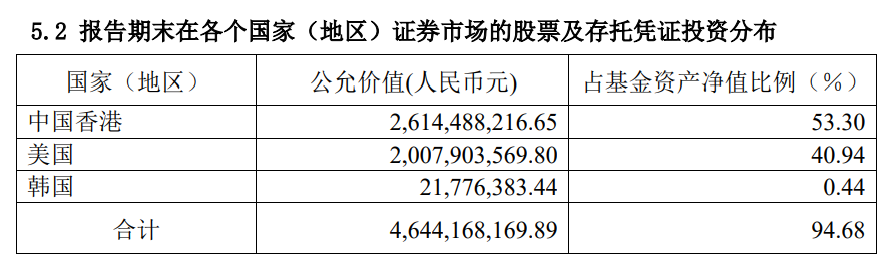

值得一提的是,张坤的投资视野进一步拓宽,易方达亚洲精选甚至持有了韩国的股票及存托凭证,不过比例相当低,只有0.44%,暂时无法从重仓股名单中发现。

在二季报中,张坤表示,坚信在任何市场和任何时代,优质的企业始终是稀缺的。不考虑博弈估值带来的收益(这更多是零和博弈),股东收益的天花板就是上市公司的ROE水平。在残酷的商业竞争中,新进入的资本终将使绝大部分企业的资本回报回归平庸。因此,具有护城河并能持续创造超额回报的优质企业才是股东收益的最可靠来源。

继续加仓台积电

目前,张坤在管4只公募基金,分别是易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选。其中规模最大的产品是易方达蓝筹精选,截至二季度末,基金资产净值为491.94亿元。

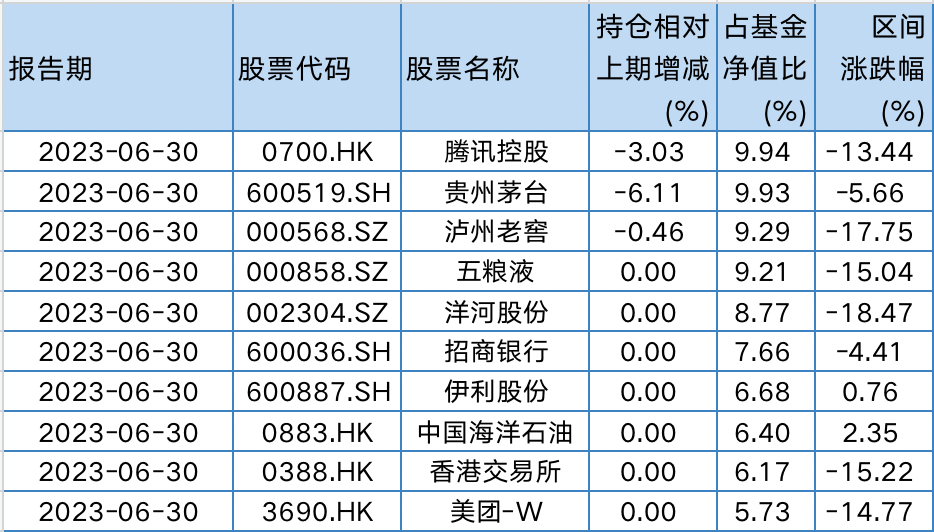

具体来看,易方达蓝筹精选的一季报前十大重仓股并未出现换股的情况,单季度持股数量减少的是腾讯控股(00700.HK)、贵州茅台(600519.SH)、泸州老窖(000568.SZ),其余7只个股的单季度持仓数量均未发生变化。

仓位方面,易方达蓝筹精选基金股票仓位为93.74%,比2023年一季度末仓位93.92%仅降低了0.18个百分点。

在前四大重仓股中,占基金净值比都超过9.20%,接近10%,基本上是顶格配置。前十大重仓股占基金净值比为79.78%,较2023年一季度末的79.38%,小幅增加了0.4个百分点。

其实,不仅仅是易方达蓝筹精选,澎湃新闻记者发现,由张坤管理的易方达优质企业三年持有也在二季度减仓了贵州茅台、腾讯控股与泸州老窖。

此外,易方达优质企业三年持有还减持了五粮液(000858.SZ)、伊利股份(600887.SH)、中国海洋石油(00883.HK)、美团-W(03690.HK)、香港***(00388.HK),其中消费板块的股票只数高达一半。

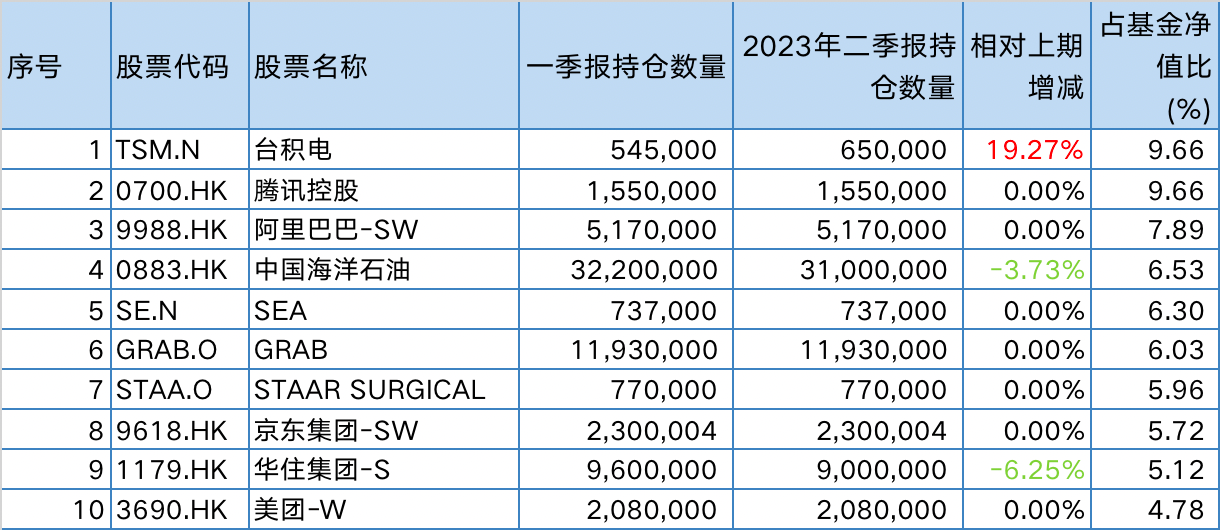

易方达亚洲精选的2022年四季度***重仓股首次出现美股半导体股——台积电后,张坤在2023年一季度与二季度继续增加了该股的持有筹码,并使其在二季度跃升为第一大重仓股,占基金资产净值比为9.66%。

澎湃新闻据定期报告披露数据统计发现,二季度易方达亚洲精选增持了台积电19.27%的股份,是该基金前十大重仓股中增持比例最大、也是唯一增持的个股。此外,中国海洋石油和华住集团-S(03690.HK)则在二季度遭到减持,相对上期分别减少了3.73%与6.25%。

易方达优质精选同样在二季度减持了腾讯控股与贵州茅台,尽管如此,腾讯控股仍为该基金的第一大重仓股,所占基金净值比高达9.92%,逼近顶格持仓限制。

此外,张坤在易方达优质精选二季度中加仓了美团-W,剩余7只个股的单季度持仓数量均未发生变化。

优质企业才是股东收益的最可靠来源

整体来看,张坤在管的4只基金在二季报增加了科技等行业的配置,降低了消费等行业的配置。个股方面,仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

过往业绩是基金经理无法逃避的现实,张坤在二季报中直面了这一问题。

张坤说,最近三年,组合的市值虽有上下波动,但总体并没有增长。这三年期间,将持仓公司作为一个组合,估算其内在价值的复合增速在15%左右,而且总体保持了和三年前类似的竞争力和护城河深度。

然而内在价值的增长为什么没有转化为市值的增长?分析原因,张坤认为最主要是在2020年中,市场先生对公司前景大多持乐观的态度,给出了一个较高的估值,而2023年中,市场先生对公司前景大多持悲观的态度,给出了一个很低的估值。

张坤表示,估值的下移抵消了内在价值的增长。“虽然,我们在当时预计到估值会有一定回归,但如此的幅度是没有预料到的。”

张坤进一步指出,从长期来看,目前不少优质公司的估值已经很有吸引力,即使产业资本将其私有化也是算得过账的。而且,股票的实际风险水平和很多投资者感知的风险水平经常是相反的。

“我们坚信,在任何市场和任何时代,优质的企业始终是稀缺的。不考虑博弈估值带来的收益(这更多是零和博弈),股东收益的天花板就是上市公司的ROE水平。在残酷的商业竞争中,新进入的资本终将使绝大部分企业的资本回报回归平庸。”张坤总结道,具有护城河并能持续创造超额回报的优质企业才是股东收益的最可靠来源。

展望未来,张坤仍持有积极乐观的态度,“我们对组合未来的内在价值增长依旧有信心,而且悲观的市场预期已经反映在了低估值中。我们预计未来组合内在价值增长有望至少投射为类似幅度的市值增长,除此之外,投资者还将获得一个未来股票回归合理估值的期权。”