炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中信建投证券研究

文|曾羽 庞谦

信用供给仍差,6月信贷跷跷板效应突出

信用债市场的资金性价比降低,尤其是隐债化解大框架之下,城投仍受掣肘。一方面是企业融资需求不足,另一方面是银行系统资金更加“便利”、“便宜”,对信用市场造成替代效应,债市缺资产将是全年主旋律,尤其对于公募机构投资者来说,其投资范围更为狭窄,配置难度更高。

利差中枢难下,估值主要系跟随利率下行

在资产紧缺的情况下,我们认为三季度利差还是有压缩空间,但利差回到去年极低水平的概率并不大,10BP左右应该是三季度向下压缩的极限。

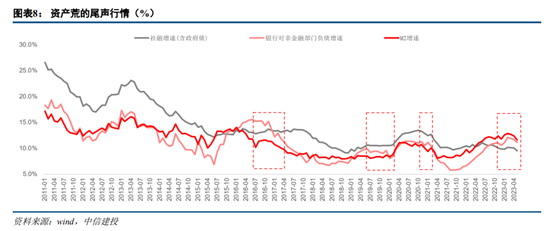

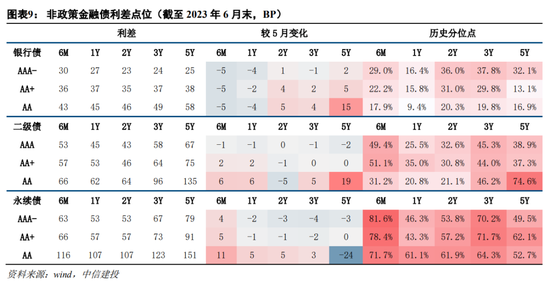

金融债:资产荒尾声的优先选择

更低的风险偏好、较少的信用资产供给,这使得配置资金的集中程度越来越高,当前市场下,流动性及高信用资质是优选属性,而金融债券符合这两大择券方向。

从券种比较来看,二永债的性价比再次凸显,以2年-3年期的高等级债券为指标,二级资本债、永续债的利差空间分别在50-60BP、50-70BP,比同期限中短票高出10-20BP,具备很好的溢价挖掘空间。

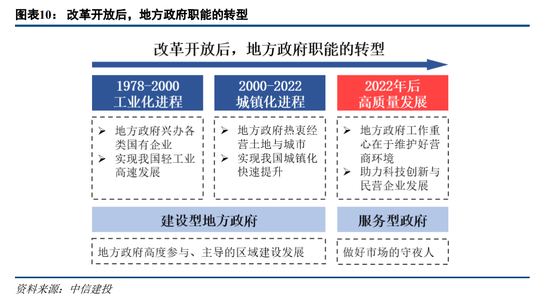

城投债:改革先立后破,债券仍较安全

推测城投债务出清将先立后破,或将出现于新一轮财税制度调整后。债券在财税制度调整前暂时安全,但中长期刚兑难持续保持,弱区域长久期债券风险较大。

目前城投债已高度分化,弱资质地区违约对优质区域影响将有限。我们认为,城投出清或主要集中于中西部地区。相对而言,发达地区由于具备坚实的人口与产业基本面支撑,城投模式仍可持续。对于优质地区的城投债投资可拉长久期在2年及以上,但需谨慎评估产业转型主体。

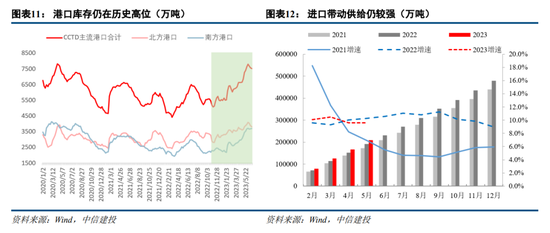

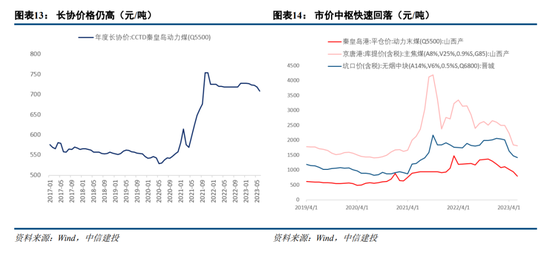

煤炭债:报表优化后期,安全系数仍高

对于煤炭债券来说,较高的煤价中枢、愈发完善的长协框架使得煤炭企业在过去两年间主动优化报表质量与负债结构,煤炭债自2020年以来经历“被动压降”与“主动偿债”的切换,其安全性仍然非常之高。

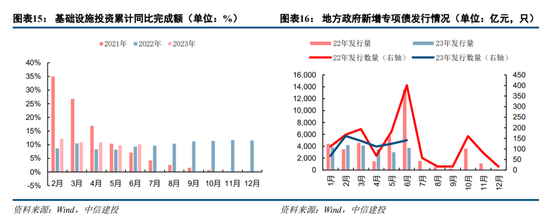

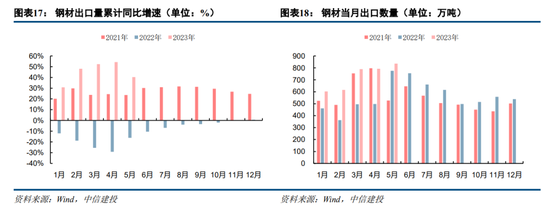

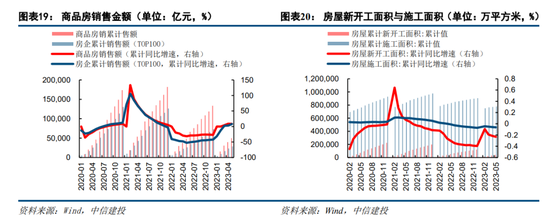

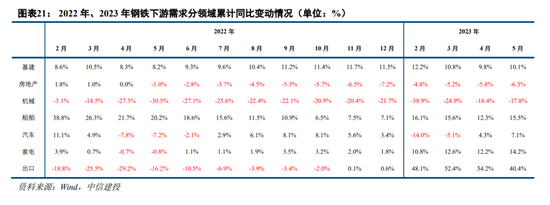

钢铁债:景气度继续缓慢修复

下半年基建力度有一定的保障、出口仍就较为强劲。地产领域表现一般,但不排除后期因为政策支持而加快修复。预计下半年钢铁行业景气度维持边际恢复,但恢复速度可能较慢。从债券配置角度来看,需求端改善反馈到负债表仍有一段时间,钢铁板块的向下主体挖掘机会或许还要等一段时间才会出现。

超预期违约***:违约***无法预测,超预期的违约***会对市场风险偏好造成冲击,可能会造成信用债的恐慌抛售与踩踏,使得估值上行,价格下跌。

宽信用不及预期:宽信用进程若受阻,经济修复也趋弱,对于产业类信用债来看,则基本面利差将走高。

政策不确定性:城投、地产以及民营企业融资环境受政策因素影响较大,隐债化解框架下城投一级发行仍严格,地产债券融资尚未完全修复,今年经济增速目标低于市场普遍预期,相应的对应政策大开大合概率较小,但若经济修复缓慢、货币传导淤堵、财政***对经济带动效果不明显,政策篮子仍有较多工具可以使用。

理财净值化对市场扰动加大:理财产品原来因为核算优势,可以抵御市场波动,随着理财净值化改造完毕,原来的“债市定海神针”变为“波动放大器”,去年11月-12月的理财赎回潮即是由利率上行幅度过大而触发,导致信用债、金融债遭到抛售,进一步加大价格跌幅。

曾羽:中信建投证券固定收益首席分析师,研究发展部总监。四川大学经济学学士、硕士,金融硕导。曾从事房地产监管及市场分析工作,现深耕固定收益研究领域,对地方***债务及房地产债务有长期深入研究。多年新财富、水晶球等评比最佳上榜分析师,其中2016年新财富固定收益第一名。

庞谦:中信建投固定收益研究员,南开大学金融硕士,主要研究信用评级、产业债等。