上周,港股延续反弹势头,特别是互联网板块,再度成为引领港股向上的“主力”,港股通互联网指数周涨幅(7月10日-7月14日)达9.30%。今年6月初港股互联网也曾有过一波小幅反弹,和之前相比,这一次港股互联网到底是反弹还是反转,行情能否持续呢?

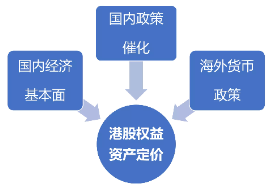

说到这个,就要回到港股权益资产定价权问题。港股作为离岸市场,上市公司多来自于中国内地,而主要投资者来自海外。因此港股市场走势主要受国内经济基本面、国内政策催化以及海外货币政策影响,互联网板块作为港股核心板块更是如此。

【三大影响因子边际改善】

从港股近十余年历史表现看,市场筑底反转总是由经济预期、流动性等因素共振所致。目前影响港股三大核心因子均已出现边际好转,且有可能仍处于改善初期,后续仍有望持续优化。

7月以来,随着蚂蚁、腾讯等平台企业处罚落地,标志着平台企业重点问题整改均已结束,行业转入常态化监管。此后,国家发改委梳理腾讯、阿里巴巴等相关投资“绿灯”案例,以及***院召开平台企业座谈会,接连向市场释放积极信号。

总的来看,对于平台企业,监管政策脉络逐步清晰,一方面大幅提振互联网板块的投资情绪,另一方面板块不确定的折价也有望逐步消除。

此前,美国6月整体和核心CPI均超预期回落,整体通胀快速回落到3%;6月PPI年率和月率均录得0.1%,也是超预期下降,。

又有数据印证通胀降温,最新披露的美国7月纽约联储制造业指数为1.1,预期-4.3,前值6.6。纽约州的通胀压力进一步降温,反映出美国物价持续回落。

目前市场一致预计7月为美联储本轮最后一次加息,2024年初则有望进入降息阶段。

美元走弱以及美国加息接近末期对新兴市场流动性有改善作用。对于港股互联网板块而言,短期来自利率端的板块估值压力有望逐步释放,长期看流动性环境或整体维持改善趋势。

基本面方面,考虑到宏观经济的逐渐回暖、去年同期的低基数效应以及对更高经营效率的追求,互联网企业收入及利润均有望逐渐好转,近期披露在即的二季度业绩有望进一步坐实这一逻辑。根据彭博一致预期,2023年二季度到四季度,国内主要互联网公司累计收入有望同比增长11.5%、11.1%、11.9%。

其中,港股科网龙头公司深度参与AIGC 产业链。根据开源证券数据,当前我国AIGC行业仍处于摸索期,未来随底层大模型成熟带动应用层蓬勃发展,拓宽商业化场景,2030年整体市场规模有望超万亿。

【多机构看好互联网板块估值修复】

梳理近期机构观点会发现,机构不仅对港股整体观点趋向积极,而且在主要关注方向上仍以互联网板块为主。

中信证券最新策略观点认为,多重影响板块表现因素的边际好转,有望驱动板块估值逐步修复。中信建议重点关注两条主线,一类是在AI、云计算等领域布局领先的企业,另一类是业绩明显受益于消费修复,行业地位领先的企业。

东吴证券主要看好港股互联网的弹性。蚂蚁监管***落地,互联网利空出尽。赋予了平台企业新发展动向,即支持科技创新和实体经济转型,提高其国际竞争力。一定程度上意味着互联网平台企业迎来第二成长机遇。

中信建投最新观点直接点名,拐点明朗,港股再上台阶。当前困扰港股市场的流动性问题边际显著改善,后续预计港股将重拾升势。方向上,预计价值成长齐发力,央企AH溢价已至历史高位,后续有望收敛;互联网龙头景气反转已经确认,后续随AI逐步从海外产业链逻辑转向国内产业链逻辑逐步展开。

逢低布局港股互联网板块,可考虑港股互联网ETF(513770),该ETF跟踪中证港股通互联网指数(931637),权重股汇聚腾讯控股、美团、小米集团、快手等不同互联网细分赛道龙头公司,其中持仓腾讯控股、美团、小米集团、快手、京东健康权重超60%,前十大成份股权重近80%,重手聚焦互联网巨头企业,随着平台经济基调明确,利好因素持续释放,港股互联网龙头有望迎来估值、盈利双升。

今年以来,资金借道ETF持续加码港股互联网板块。截至7月17日,港股互联网ETF(513770)最新流通份额22.24亿份,年内份额高增232%。

风险提示:港股互联网ETF被动跟踪中证港股通互联网指数,该指数基日为2016.12.30,发布于2021.1.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R4-中高风险,适合适当性评级C4以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。