炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【方证视点】汇率与利率共振 大盘呈多底形态——0712

来源:伟哥论市

核心观点

对于7月及下半年的行情,我们的观点依旧不变,那就是7月及下半年的A股有望走出超预期的上涨走势。

盘面分析

昨日大盘早盘在锗镓板块的拖累下一路下探,午后汽车产业链强势上涨,汽车芯片板块再度走强并带动指数上行。最终,大盘以上涨0.55%收盘,创业板上涨0.81%,两市成交量较前一日增加1.61%,量能仍未明显释放的情况下,板块仍在快速轮转中,热点的能否持续还有待观察,情绪整体稳定,信心等待恢复。

量能有所增加,个股活跃度增加,分化有所增加,昨有36家个股涨停,其中有6家个股20%涨停,有46家个股涨幅在10%涨停板之上,有4家个股跌幅在10%以上,其中有1家个股跌停,涨幅超过5%个股有174家,跌幅超过5%的个股38家。表现稍好的为汽车整车、新能源车、汽车配件、贵金属、汽车芯片、半导体等,表现稍弱的为锗镓板块、教育、电力、农业、网游、餐饮旅游等,赚钱效应增加,亏钱效应不减,题材炒作火热,热点继续轮转,企稳迹象初现,是周二***主要特征。

技术面分析

从技术上看,周二大盘高开之后盘中一度下探,随后走出震荡盘升走势,以最高点收盘,并呈价涨量增的态势(沪市价涨量缩,深市价涨量增)。5日、10日均线失而复得,20日、30日线收复,年线支撑,价涨量增的量价关系加之日线MACD指标重新多头强化,日线SKD指标即将金叉,短线大盘还将继续冲高,挑战“楔形底”上轨的压力。

分时图技术指标显示,再冲高后,5分钟MACD指标顶背离,15分钟K线组合为小的“吊颈线”,30分钟K线组合为小的“吊颈线”,短线盘中有回调压力,盘中震荡将加大,但60分钟MACD指标金叉且多头强化,盘中反复后,大盘有望继续冲高。

上证50价涨量缩,5日线支撑,10日线失而复得,价涨量缩的量价背离态势,短线盘中有反复,但日线MACD指标多头强化,短线盘中反复后有望继续走高,挑战20日线及30日线共同构筑的压力位。

科创50价涨量增,5日线收复,10日线反压,价涨量增的量价关系,日线SKD指标底部且金叉,短线盘中还将继续冲高,若量能能够继续释放,则有望站上10日线之上。

创业板价涨量缩,5日线、10日线、30日线支撑,20日线收复,日线MACD指标重新多头强化,短线盘中还将继续冲高,若量能能够重新释放,则短线将挑战近期高点2239点附近的压力。

综合技术分析,我们认为,短线大盘还将继续冲高,大盘及创业板将挑战“楔形底”上轨的压力,能否突破上轨并站稳在上轨之上,量能能否继续释放是关键,若量能能够释放,并站稳在“楔形底”之上,则A股市场有望走出底部,走出震荡盘升的走势,大盘也有望完成“W底”的构筑。

基本面分析

近日我们注意到,经过6月15日至29日短暂的回升后,中长期资金利率皆出现回落走势,其中1年期Shibor利率基本上回到了6月15日反弹的起始点附近,回落幅度为0.028个百分点,9月期Shibor利率从2.326%回落到2.304%,回落幅度为0.022个百分点,6月期Shibor利率从2.243%回落到2.215%,回落幅度为0.028个百分点,3月期Shibor利率从2.167%回落到2.128%,回落幅度为0.039个百分点。

除了中长期Shibor利率出现拐点式回落走势外,之前持续走弱的短期利率,如隔夜Shibor利率、1W期Shibor利率、2W期Shibor利率,继续走出下行走势,由此可以看出,近一段时期以来,国内资金利率重新处于下行周期中,并形成趋势性下行走势,越是短期利率,利率走势越弱。

那么,为什么国内资金利率处于如此的弱势之中,回落的内在原因何在,对A股市场短期及中长期走势影响如何,资金利率是否还有回落空间?我们的观点是:居民存款持续增长,但需求不旺及货币政策处于宽松态势,导致资金利率回落,人民币汇率有望企稳回升,市场流动性充裕,助力A股保持稳定运行态势,资金利率还有继续下行空间,再创新低还是大概率***。

其一、市场流动性较宽裕。由于国内经济处于弱复苏态势,居民收入及财富增长增速远低于市场预期,居民投资及消费力度降低,居民资金流向商业银行,在实体经济对信贷需求减弱之际,商业银行负债端压力骤增,资金在银行体系中空转,金融体系内的流动性相当充裕,这是商业银行主动降息,资金利率持续下行的原因所在,在经济还未走出向上拐点,市场依旧处于“资产荒”及“投资荒”之际,阶段内资金利率难以形成向上走势,流动性有望继续保持相当宽松的局面。

其二、汇率底助力流动性。尽管国内经济处于弱复苏态势,人民币汇率仍有贬值的压力,但人民币兑美元汇率处于底部,继续贬值的空间有限,内在原因就是国内经济有望向上修复,加之美元指数处于下行周期,并有望走出“M”头的破位下行走势,美元中长期运行的价格中枢在98附近,美元指数还有下行空间,人民币兑美元有望见底回升,走出趋势性上行走势,这有利于市场流动性在相当长一段时期内继续保持宽松的态势,国内资金利率低位运行还是大概率***。

其三、A股风险偏好提升。当前,由于经济弱复苏,市场既有“资产荒”,也存“投资荒”,加之居民与企业主动降杠杆,居民储蓄资金居高难下,金融体系内流动性较高,充裕的流动性寻找投资,在“投资荒”仍存之际,只要有赚钱效应的场所就会资金流入,这是A股潜在风险偏好提升的动力,当前A市场可谓“万事具备”,只欠触发A股上涨行情的“星星之火”,只要有超预期的触发因素出现,A市场潜在提升的风险偏好就会爆发,A股也就会突破底部,走出趋势性上涨走势。

其四、资金利率还会下行。当前,无论是国内金融体系具有充裕的流动性,还是美联储加息周期即将结束,有望转入降息周期,人民币汇率有望走出反转走势,资金利率易跌难涨,继续处于下行的周期中,下行的势头短期内难以扭转,尤其是在宽松的货币政策环境下,流动性有望形成良性循环态势。

内外因素不断在改善,A股市场流动性继续保持宽松态势,加之人民币兑美元有望出现拐点向上走势,汇率与利率共振,夯实了我们近一段时期所提出的经济、汇率及市场“三重底”,夯实的“三重底”抑制了大盘回落空间,即便6月CPI及PPI继续下行,但昨大盘选择了震荡盘升走势,两市总成交量有所释放,“市场底”的特征较为明显。

昨大盘及创业板都以近最高点收盘,高点已触及“楔形底”的上轨,能否形成对“楔形底”上轨的有效突破,将决定A股能否在短期内走出底部,走出一波趋势性上涨走势,而突破“楔形底”上轨的前提条件就是两市量能的继续释放,若大盘与创业板突破“楔形底”上轨,不但“楔形底”确立,大盘所构筑的“W”底也将确认,多形态底部出现,A股上行的斜率有望提升。

操作策略

对于7月及下半年的行情,我们的观点依旧不变,那就是7月及下半年的A股有望走出超预期的上涨走势。操作上,轻指数、重个股,逢低关注券商、公用事业(地方的电力、环保、交运、水务等)、新能源(汽车、光伏等)、军工、TMT(通信、算力等)、智能制造、电气设备等及“三低”股,回避前期涨幅过高股及垃圾股。

择时模拟股票组合

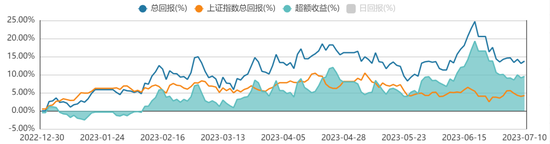

图表1:2023模拟股票组合

数据来源:方正证券研究所 WIND资讯

图表2:组合相对沪深300收益图