(以下简称“发行人”、“福事特”或“公司”)首次公开发行股票并在创业板上市申请已经深圳证券***(以下简称“深交所”)上市审核委员会审议通过,并已经中国证券监督管理委员会同意注册(证监许可〔2023〕1287号)。《江西福事特液压股份有限公司首次公开发行股票并在创业板上市招股说明书》及附件披露于中国证券监督管理委员会指定网站(巨潮资讯网,网址***.cninfo***.cn;中证网,网址***.cs***.cn;中国证券网,网址***.cnstock***;证券时报网,网址***.stcn***;证券日报网,网址***.zqrb.cn),并置备于发行人、深交所、本次发行股票保荐人(主承销商)德邦证券股份有限公司(以下简称“德邦证券”或“保荐人(主承销商)”)的住所,供公众查阅。

敬请投资者重点关注本次发行流程、网上申购及缴款、弃购股份处理等方面,具体内容如下:

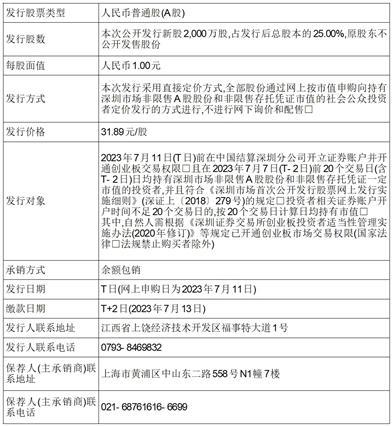

1、本次发行***用直接定价方式,全部股份通过网上向持有深圳市场非限售A股股份和非限售存托凭证市值的社会公众投资者定价发行(以下简称“网上发行”),不进行网下询价和配售。本次发行数量为2,000万股,其中网上发行数量为2,000万股,占本次发行总量的100%。本次发行股份全部为新股,公司股东不进行公开发售股份。本次发行的股票无流通限制及锁定安排。

2、本次发行价格为31.89元/股,投资者据此价格在2023年7月11日(T日)通过深交所交易系统并***用网上按市值申购方式进行申购。

根据国家统计局《国民经济行业分类》(GB/T4754-2017),发行人所属行业为“通用设备制造业(C34)”。截至2023年7月6日(T-3日),中证指数有限公司发布的行业最近一个月平均静态市盈率为32.91倍。本次发行价格31.89元/股对应的发行人2022年扣除非经常性损益前后孰低的净利润摊薄后市盈率为31.36倍,不超过中证指数有限公司发布的行业最近一个月静态平均市盈率。

3、本次网上发行申购日为2023年7月11日(T日),网上申购时间为9:15-11:30,13:00-15:00。投资者在2023年7月11日(T日)进行网上申购时无需缴付申购资金。

4、网上投资者应当自主表达申购意向,不得概括委托证券公司代其进行新股申购。

5、网上投资者申购新股中签后,应根据《江西福事特液压股份有限公司首次公开发行股票并在创业板上市网上摇号中签结果公告》(以下简称“《网上摇号中签结果公告》”)履行资金交收义务,确保其资金账户在2023年7月13日(T+2日)日终有足额的新股认购资金,不足部分视为放弃认购,由此产生的后果及相关法律责任由投资者自行承担。投资者款项划付需遵守投资者所在证券公司的相关规定。

网上投资者放弃认购的股份由保荐人(主承销商)包销。当出现网上投资者缴款认购的股份数量合计不足本次公开发行数量的70%时,发行人和保荐人(主承销商)将中止本次新股发行,并就中止发行的原因和后续安排进行信息披露。

6、网上投资者连续12个月内累计出现3次中签后未足额缴款的情形时,自结算参与人最近一次申报其放弃认购的次日起6个月(按180个自然日计算,含次日)内不得参与新股、存托凭证、可转换公司债券、可交换公司债券网上申购。放弃认购的次数按照投资者实际放弃认购新股、存托凭证、可转换公司债券与可交换公司债券的次数合并计算。

7、发行人和保荐人(主承销商)承诺,截至本公告发布日,不存在影响本次发行的会后事项。

本次发行股票概况

发行人:江西福事特液压股份有限公司

保荐人(主承销商):德邦证券股份有限公司

2023年7月7日

江西福事特液压股份有限公司

保荐人(主承销商):德邦证券股份有限公司